- Les valorisations élevées laissent entrevoir des risques accrus pour les rendements américains au cours de la prochaine décennie

- Dans ce contexte, la diversification sur d'autres marchés boursiers peut aider les investisseurs à obtenir des rendements supérieurs à la moyenne

- Le Japon, l'Inde et le Brésil sont actuellement de bonnes options en raison de leurs perspectives de croissance et de leurs opportunités d'investissement uniques.

- La sélection des titres sera essentielle pour maintenir des rendements élevés au cours de la prochaine décennie. Pour cela, n'hésitez pas à consulter InvestingPro, l'outil le plus récent sur le marché pour sélectionner les gagnants.

- La diversification géographique sera plus que jamais essentielle pour ceux qui souhaitent positionner leur portefeuille en vue d'une décennie de forte croissance, étant donné qu'il existe d'autres marchés boursiers présentant une perspective de croissance bien meilleure.

- iShares MSCI Japan ETF (NYSE :EWJ)

- JPMorgan (NYSE:JPM) BetaBuilders Japan ETF (NYSE :BBJP)

- WisdomTree Japan Hedged Equity Fund (NYSE :DXJ)

- iShares MSCI Japan Value (NASDAQ :EWJV)

- La démographie : Selon les projections des Nations unies, d'ici 2040, l'âge médian en Chine devrait atteindre 48 ans, tandis que celui de l'Inde ne passera qu'à 35 ans, contre 28 actuellement. Par conséquent, la population indienne en âge de travailler devrait augmenter de près de 100 millions de personnes au cours de la prochaine décennie, tandis que celle de la Chine devrait diminuer. En outre, les salaires dans le secteur manufacturier en Inde s'élèvent actuellement à 2 000 dollars par an pour les travailleurs de la production, ce qui est nettement inférieur aux 14 000 dollars de la Chine.

- Géopolitique : Les récentes visites du Premier ministre Modi aux États-Unis et en France ont souligné les liens étroits entre l'Inde et les nations occidentales. Cette situation peut être attrayante pour les multinationales qui cherchent à diversifier leur production au-delà de la Chine, en particulier dans le secteur technologique. Conformément à la tendance au "friendshoring", l'Inde a réduit l'impôt sur les sociétés à 17 % pour les nouvelles entreprises manufacturières, s'alignant ainsi sur les taux les plus bas d'Asie.

- Réformes : L'amélioration des infrastructures et de l'environnement des entreprises, ainsi que la numérisation, ont rendu l'Inde plus accueillante pour les investisseurs au cours des dernières années. Des défis subsistent en raison des divergences politiques entre le gouvernement fédéral et les gouvernements des États.

- First Trust India NIFTY 50 Equal Weight ETF (NASDAQ :NFTY)

- iShares MSCI India ETF (NYSE :INDA)

- WisdomTree India Earnings Fund (NYSE :EPI)

- iShares India 50 ETF (NASDAQ :INDY)

- Invesco India ETF (NYSE :PIN)

- 1 mois : +2.5%

- 3 mois : +5.5%

- 6 mois : +12.6%

- 1 an +21.2%

- Nous ne connaissons pas l'ampleur du cycle de réduction des taux d'intérêt

- Les taux d'intérêt réels devraient rester élevés

- Risques de dépréciation de la monnaie

- L'inflation a-t-elle vraiment atteint son maximum ?

- Risques politiques et fiscaux.

- Les niveaux d'endettement des entreprises restent élevés.

- iShares MSCI Brazil ETF (NYSE :EWZ)

- ProShares UltraShort MSCI Brazil Capped (NYSE :BZQ)

- iShares MSCI Brazil Small-Cap ETF (NASDAQ :EWZS)

- Direxion Daily MSCI Brazil Bull 2X Shares (NYSE :BRZU) (pour ceux qui recherchent une plus grande exposition au risque).

Le marché boursier américain, via le S&P 500, a enregistré un rendement moyen de 7,2 % corrigé de l'inflation et des dividendes au cours des 30 dernières années, ce qui correspond à peu près à la moyenne réelle de 7,3 % sur 100 ans.

Toutefois, si l'on se concentre sur la dernière décennie, on remarque que les rendements du marché boursier américain ont commencé à évoluer beaucoup plus rapidement. Avec une inflation maîtrisée (jusqu'en 2021) et un taux de croissance annuel composé (TCAC) plus élevé, l'indice de référence américain a rapporté environ 9,5 % de plus que l'inflation au cours des dix dernières années - et ce, en tenant compte du marché baissier de l'année dernière et de la poussée de l'inflation, qui ont grignoté quelques-uns de ces rendements.

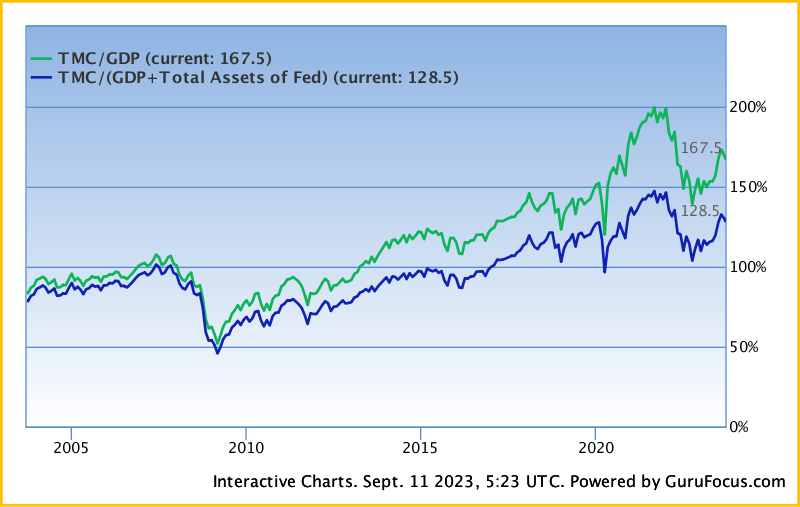

Cela a évidemment conduit à des valorisations tendues pour le marché américain, en particulier si on l'examine d'un point de vue historique. Par exemple, l'indicateur Buffett - qui mesure la capitalisation boursière totale par rapport au PIB du pays - atteint actuellement 180 %, un niveau qui n'a été atteint qu'en 2020 et 2021 au cours de la dernière décennie.

Selon le même indicateur de Buffett, cela signifie que l'on s'attend à des rendements annualisés inférieurs à la moyenne pour le Wilshire Total Market Index au cours de la décennie à venir, à savoir seulement 1,2 % par an.

Si l'on considère l'"indicateur Buffett moderne" (qui ajoute les actifs totaux des banques centrales à la mesure), les valorisations du marché américain semblent un peu meilleures, l'indicateur s'établissant à 128 %. Néanmoins, le rendement annuel attendu n'est que de 2,2 % pour les dix prochaines années.

Source : GuruFocus

Cela signifie-t-il que je m'attends à ce que le marché américain réalise une performance comprise entre 1,2 % et 2,2 % par an au cours de la prochaine décennie ?

Absolument pas. Avec une économie américaine toujours en tête des marchés mondiaux, des développements technologiques incessants et une force de consommation très résistante, je maintiens l'essentiel de mes investissements sur le marché boursier américain.

Toutefois, le contexte macroéconomique actuel implique des risques plus élevés que ceux observés ces dernières années, qu'il convient de reconnaître et de prendre en compte lors du positionnement de nos portefeuilles.

Avec des taux d'intérêt plus élevés pendant plus longtemps ou une inflation plus forte qui se répercute sur les rendements réels, je m'attends à ce que les rendements annuels totaux du marché boursier soient bien inférieurs à ceux de la dernière décennie.

Cela m'indique toutefois deux choses :

Ces deux facteurs doivent être pris en compte simultanément par les investisseurs désireux de positionner leurs portefeuilles en vue d'une décennie de rendements supérieurs à la moyenne.

Dans cette optique, examinons les trois principaux marchés boursiers sur lesquels diversifier son portefeuille à l'heure actuelle.

1. Le Japon

S'il est un pays qui a bénéficié de la tendance inflationniste post-pandémique mondiale, c'est bien le Japon, troisième économie mondiale.

Après des décennies de rétractation en raison d'un environnement déflationniste et d'une mauvaise démographie, le Japon assiste enfin à ce qui semble être un rebond structurel.

Face aux pressions croissantes sur les prix au niveau mondial, les grandes entreprises japonaises ont récemment accepté les hausses de salaires les plus importantes depuis trois décennies. Cette évolution a suscité l'optimisme quant à une reprise potentielle des dépenses de consommation, les employés disposant d'un revenu disponible plus important.

Parallèlement, la Banque du Japon a maintenu le taux d'intérêt de référence de son pays à des niveaux historiquement bas, alors même que d'autres banques centrales dans le monde ont choisi de relever leurs taux. Cette divergence de politique a déclenché une dépréciation de la monnaie japonaise ( yen ), les investisseurs cherchant à obtenir des rendements plus élevés ailleurs, ce qui a rendu les exportations japonaises plus attrayantes et plus compétitives sur les marchés internationaux.

En outre, en juin, Warren Buffett a démontré sa confiance dans le marché japonais en augmentant la participation de Berkshire Hathaway (NYSE :BRKa) dans cinq entreprises japonaises, à savoir Itochu (OTC :ITOCY), Marubeni (OTC :MARUY), Mitsubishi (TYO :8058), Sumitomo (OTC :SSUMY) et Mitsui Financial Group (NYSE :SMFG).

Cette évolution intervient alors que le marché japonais ne représente plus que 5 % de la capitalisation boursière mondiale, un niveau qui était autrefois de 40 % lorsque le site Nikkei a atteint son apogée en 1989.

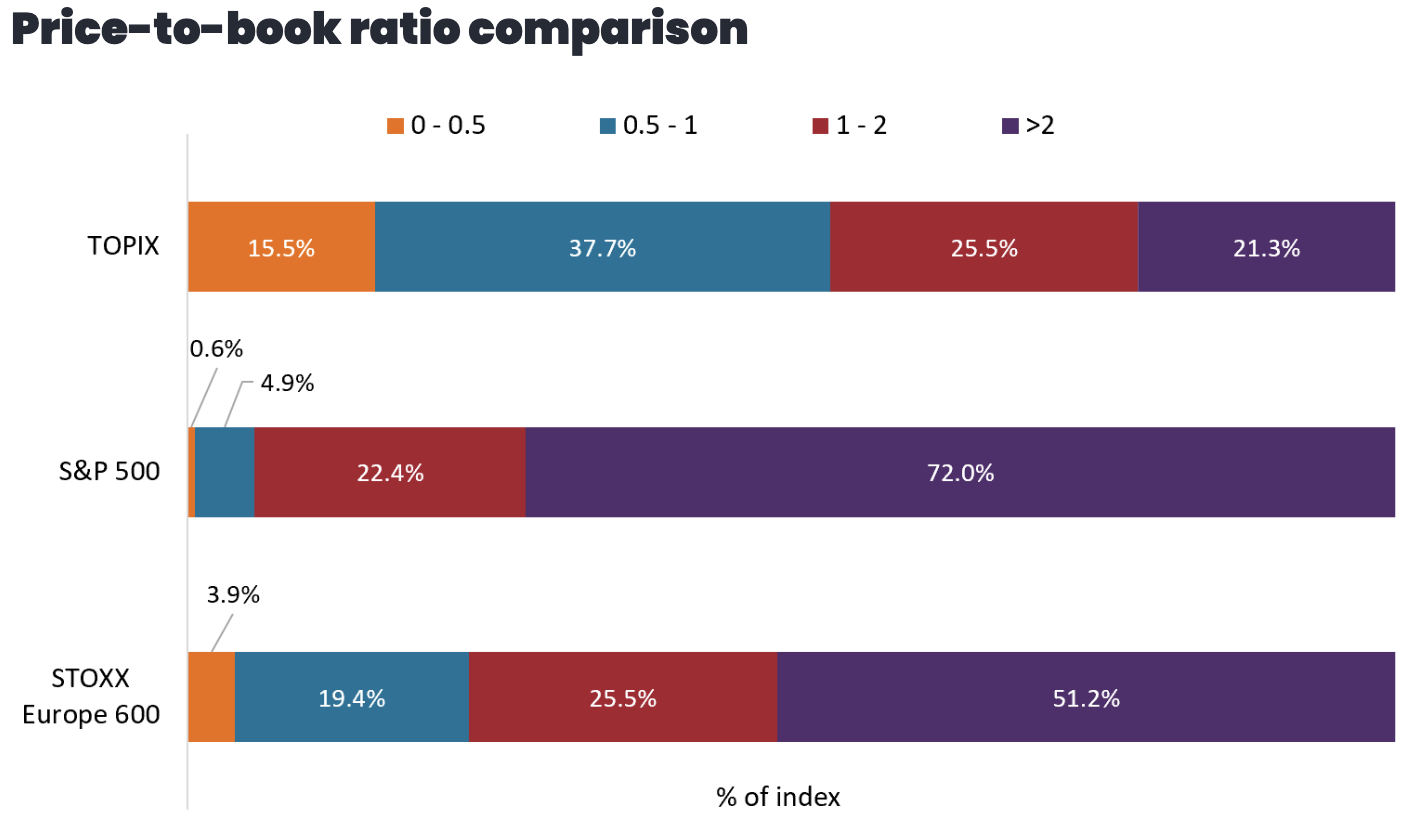

Aujourd'hui, alors que l'indice de référence japonais se situe à 20 % de son sommet de 38 95744 atteint le 29 décembre 1989, les investisseurs font preuve d'un regain d'optimisme grâce aux tendances macroéconomiques susmentionnées et aux niveaux très bas du ratio cours/valeur comptable par rapport à d'autres marchés (voir ci-dessous) :

Source : JanusHenderson Research

*TOPIX est l'acronyme de la Bourse de Tokyo.

Comment investir au Japon ?

Les investisseurs peuvent prendre des positions dans plusieurs ETF qui suivent les performances du marché boursier japonais. Les plus importants pour les investisseurs basés aux États-Unis sont les suivants

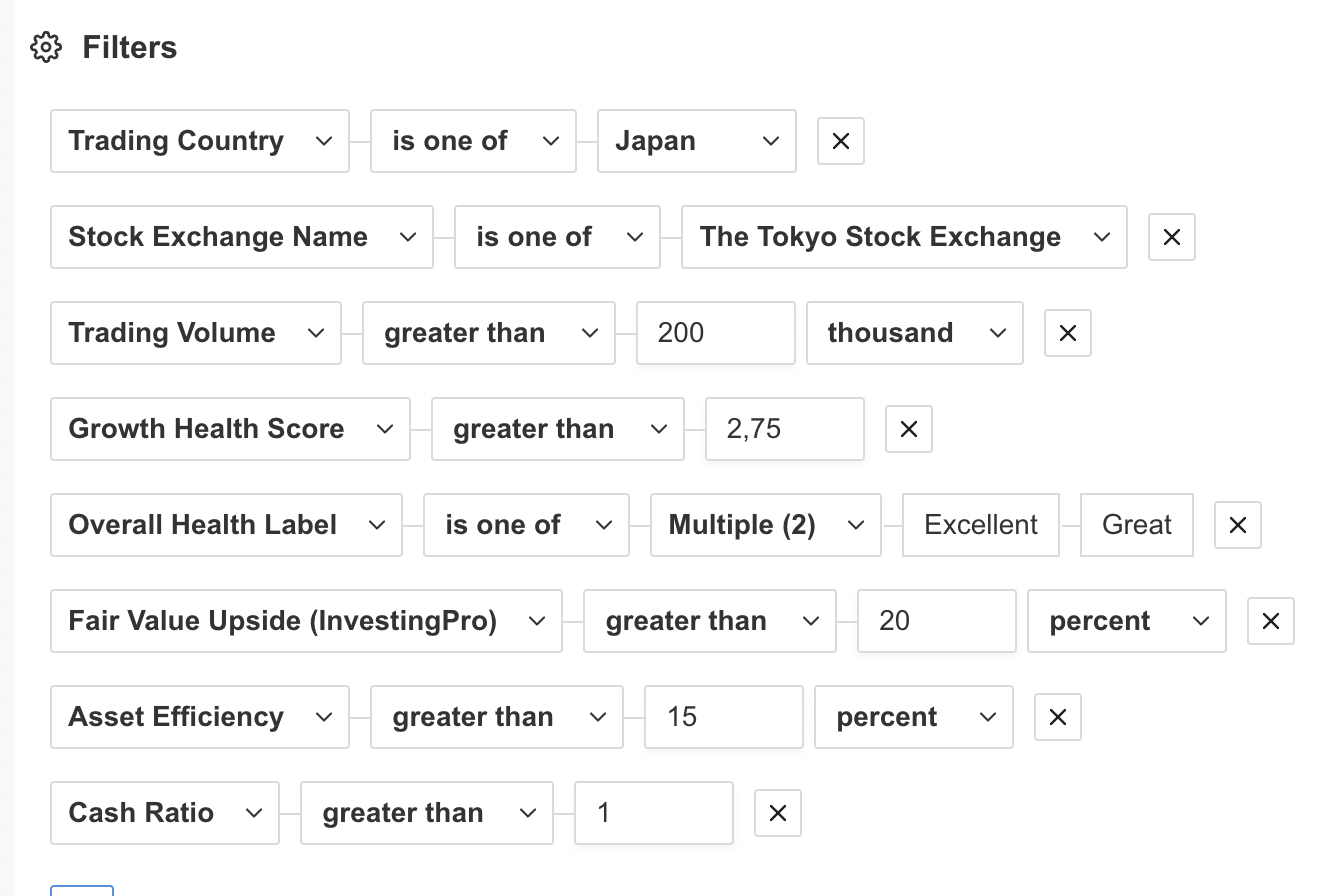

Nous avons également utilisé notre scanner InvestingPro pour trouver les meilleures entreprises japonaises en termes de rapport valeur/bilan. En utilisant les filtres suivants :

Source : InvestingPro

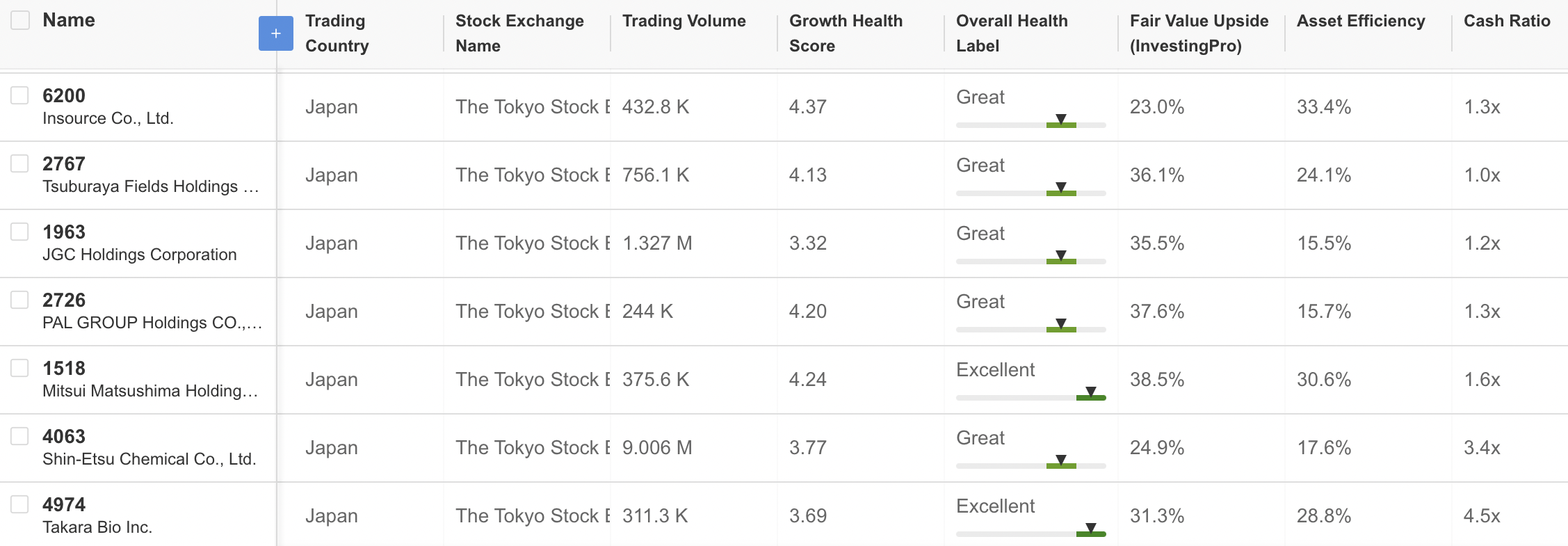

Voici notre liste :

Source : InvestingPro

2. L'Inde

Après avoir dépassé la Chine pour le titre de pays le plus peuplé du monde au début de cette année, l'économie indienne semble prête à poursuivre une croissance supérieure à la moyenne au cours de la décennie. Environ 640 millions de personnes devraient entrer dans le segment de la classe moyenne au cours de la prochaine décennie dans ce seul pays, soit près de deux fois la taille de l'ensemble des États-Unis.

Avec une population éduquée, principalement anglophone et désireuse de tirer parti de l'économie du pays sur les fronts technologique et industriel, l'Inde semble prête à mener la croissance mondiale au cours de la prochaine décennie.

D'un point de vue structurel, l'Inde possède en outre plusieurs éléments favorables qui suggèrent une accélération de l'industrie manufacturière et une augmentation de la croissance des revenus, ce qui pourrait donner naissance à une nouvelle génération de consommateurs puissants au sein du pays. Ces éléments sont les suivants :

Le vent contraire pour l'investissement en Inde vient de l'évaluation. En fait, le marché boursier indien a surpassé les principaux marchés mondiaux au cours de la dernière décennie, le Nifty 50 ayant enregistré un rendement annualisé de 10,9 % au cours de cette période.

De ce fait, le ratio cours/bénéfice moyen à terme du pays est de 22 fois, ce qui est supérieur à la moyenne. Toutefois, cette situation pourrait être quelque peu atténuée à long terme par les attentes d'une croissance robuste des bénéfices.

À vrai dire, la réussite d'un investissement en Inde nécessitera probablement une gestion active, les secteurs de biens de consommation, de services financiers, d'externalisation des processus d'entreprise et d'assistance technologique devant connaître une croissance substantielle.

Comment investir en Inde ?

Les investisseurs peuvent prendre des positions dans plusieurs ETF qui suivent les performances du marché boursier indien. Les plus importants pour les investisseurs basés aux États-Unis sont les suivants

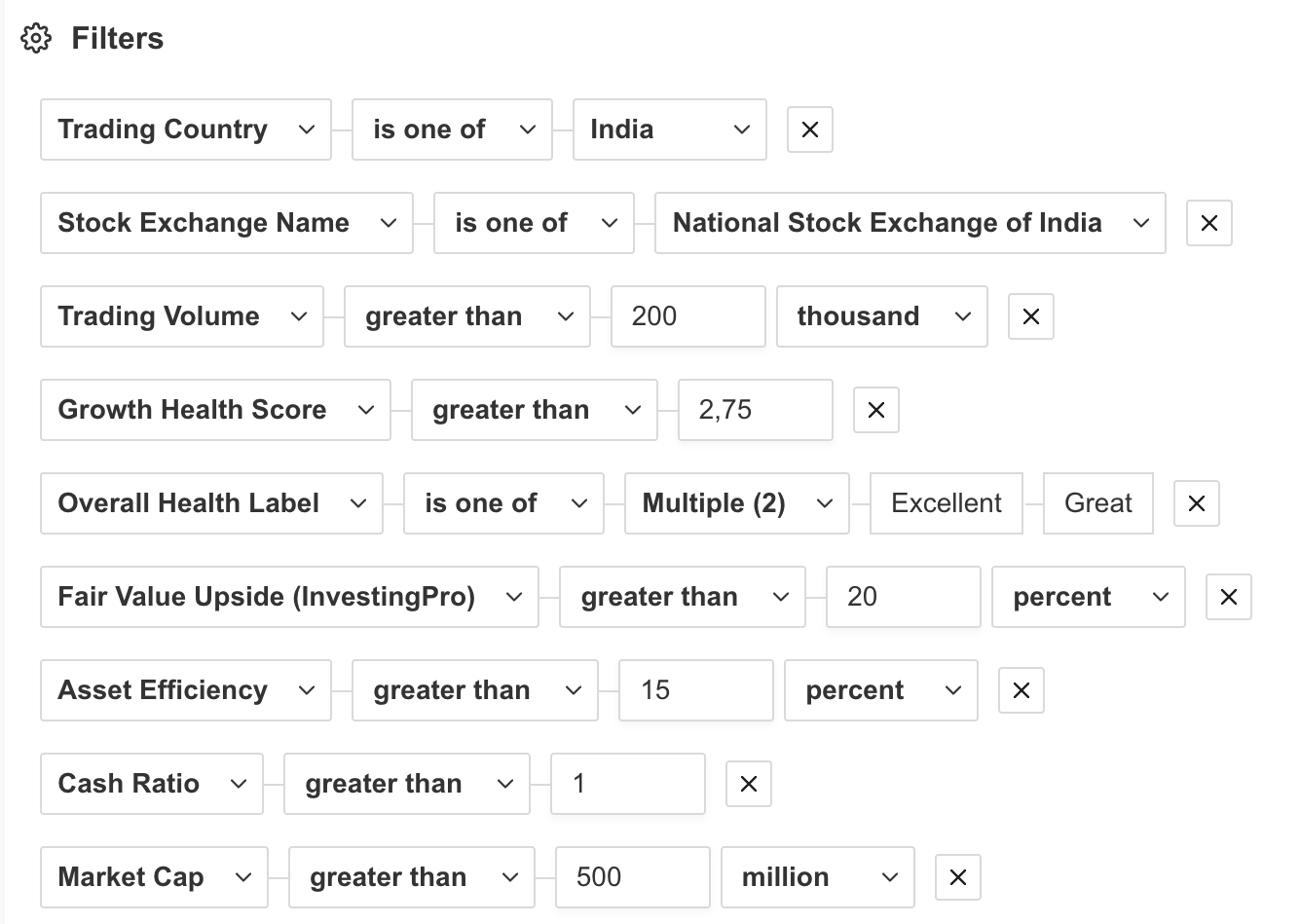

Nous avons également utilisé notre scanner InvestingPro pour trouver les meilleures entreprises indiennes en termes de rapport valeur/bilan. En utilisant les filtres suivants :

Source : InvestingPro

Voici notre liste :

Source : InvestingPro

3. Le Brésil

L'une des premières grandes économies du monde à commencer à relever ses taux d'intérêt en 2021, le Brésil est maintenant l'une des premières à commencer à baisser. Le mois dernier, la Banque centrale du pays sud-américain a réduit les taux d'intérêt de 0,5 % - plus que prévu par le marché - et devrait maintenir le cycle lors de sa prochaine réunion le 20 septembre, car l'inflation reste apparemment sous contrôle.

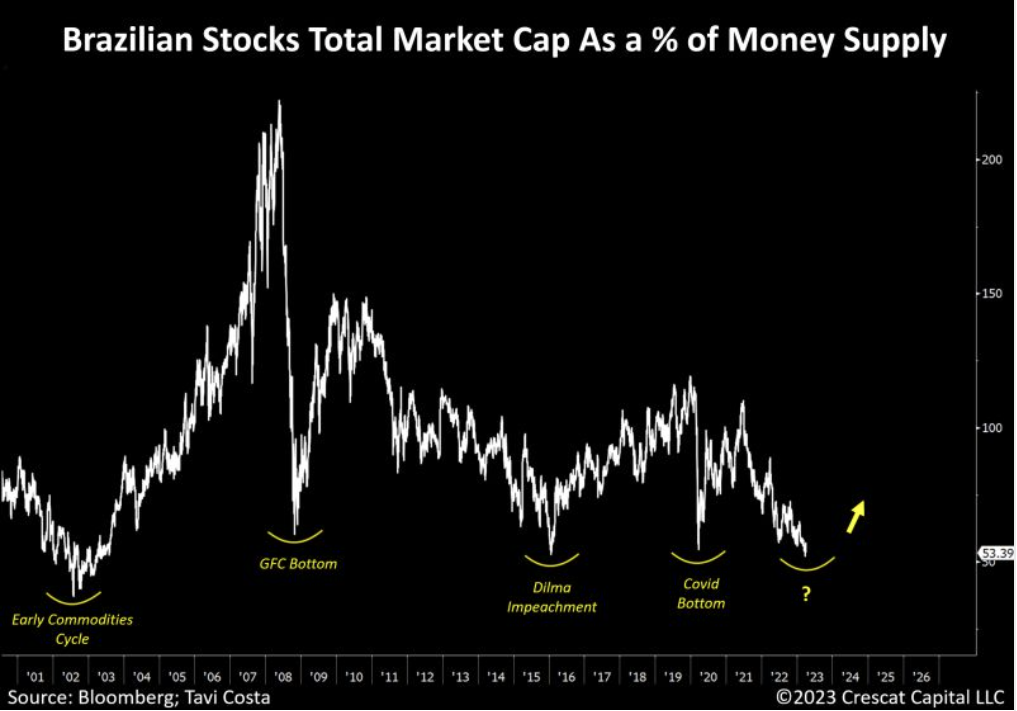

En fait, il s'agit d'un marché qui, historiquement, produit des rendements positifs après des baisses de taux. Les données de la banque brésilienne Itau montrent que l'indice de référence Ibovepa a réalisé en moyenne les performances suivantes après le début d'un cycle de réduction des taux d'intérêt :

En outre, le marché boursier du pays bénéficie de la hausse des prix des produits de base, en particulier dans les catégories de l'alimentation et de l'énergie, car il consolide sa position en tant que l'une des régions greniers du monde et constitue une alternative à la guerre prolongée en Ukraine. En fait, le Brésil vient de dépasser les États-Unis en tant que premier producteur mondial de maïs, un titre qu'il détient déjà pour le bétail, le café et le soja.

Malgré les tendances structurelles positives, la dette publique croissante, les dépenses publiques excessives et les risques politiques élevés ont freiné la croissance du pays au cours de la dernière décennie.

En conséquence, le marché boursier brésilien se situe à des niveaux historiquement bas qui, par le passé, se sont traduits par des rendements supérieurs à la moyenne. Aujourd'hui, alors que le pays semble s'orienter vers des dépenses publiques plus saines, les opportunités pour les investisseurs étrangers semblent se multiplier.

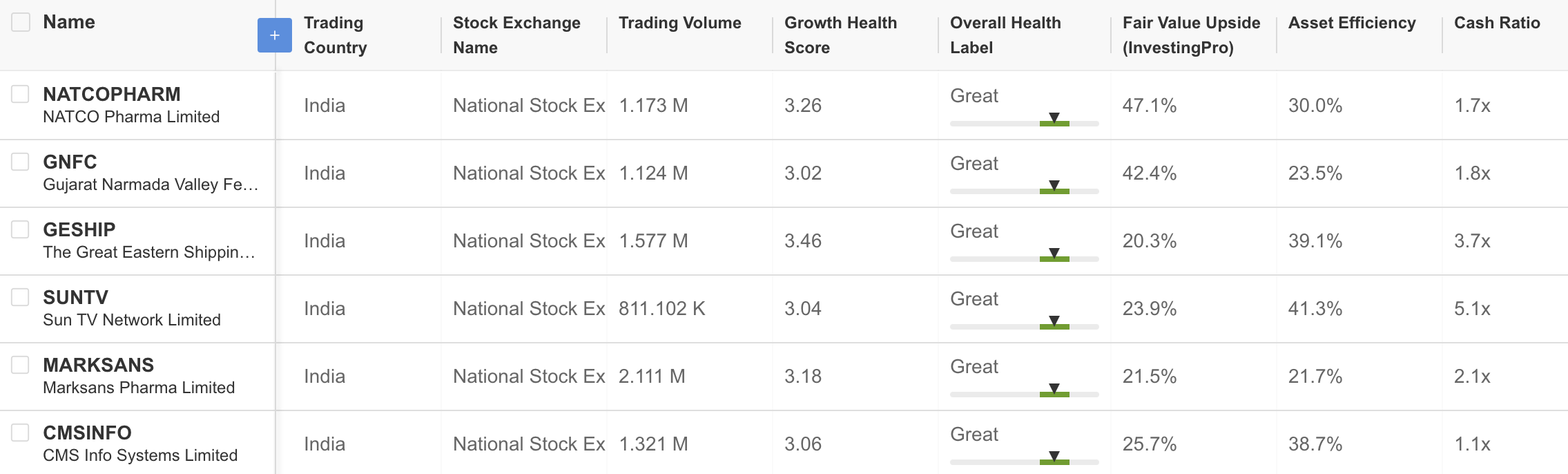

Le ratio cours/bénéfice futur de l'indice de référence du pays Ibovespa est nettement inférieur à la moyenne mondiale :

Source : Webinaire présenté par moi-même à Investing.com Brésil en juillet.

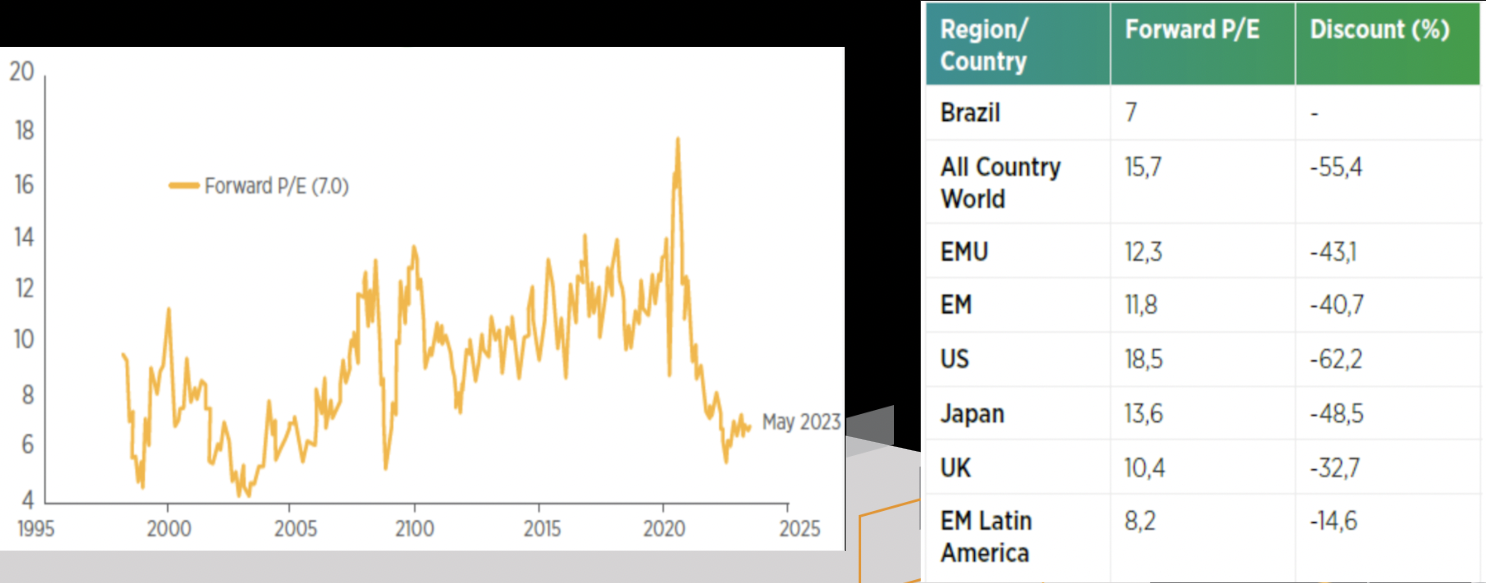

La capitalisation boursière totale des actions brésiliennes représente actuellement la moitié de la masse monétaire du pays et 35 % du PIB, contre 216 % et 180 % aux États-Unis.

Source : Tavi Costa

Le rendement total par rapport au S&P 500 se situe actuellement à des niveaux similaires à ceux du dernier cycle haussier du Brésil en 2003.

Source : Tavi Costa

Cela signifie-t-il pour autant qu'il suffit d'acheter l'indice brésilien et d'attendre ?

Il existe encore de nombreux risques pour le géant sud-américain :

Néanmoins, je pense qu'il existe plusieurs opportunités très attrayantes pour ceux qui peuvent trouver les bons titres sur le marché.

Comment investir au Brésil ?

Les investisseurs peuvent prendre des positions dans plusieurs ETF qui suivent les performances du marché boursier brésilien. Les plus importants pour les investisseurs basés aux États-Unis sont les suivants

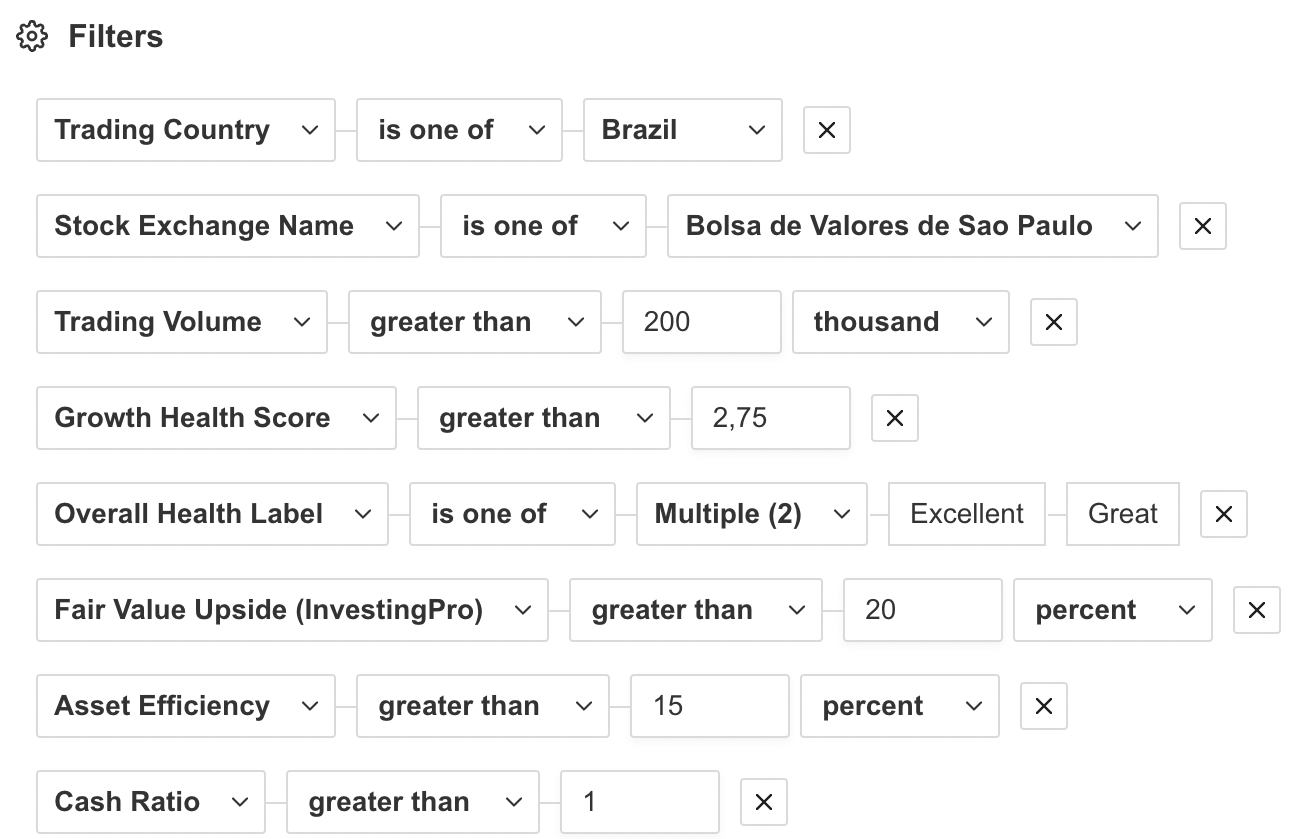

Nous avons également utilisé notre scanner InvestingPro pour trouver les meilleures entreprises brésiliennes en termes de rapport valeur/bilan. En utilisant les filtres suivants :

Source : InvestingPro

Voici notre liste :

Source : InvestingPro InvestingPro

Conclusion

Même si les États-Unis doivent rester la partie la plus importante de votre portefeuille, il est important de reconnaître les risques macroéconomiques accrus à moyen terme. En incorporant stratégiquement la sélection des titres et la diversification géographique, les investisseurs peuvent positionner leurs portefeuilles de manière à obtenir des rendements supérieurs à la moyenne au cours de la décennie à venir.

Dans le contexte actuel de valorisations tendues et d'anticipation de rendements plus faibles sur le marché américain, la diversification sur d'autres marchés tels que le Japon, l'Inde et le Brésil offre une opportunité attrayante.

Une bonne dose de diversification est essentielle. Vous n'êtes pas Warren Buffett - et même lui se diversifie au Japon.

***

Divulgation: l'auteur détient actuellement des actions aux États-Unis et au Brésil .