Le marché des actions a chuté la semaine dernière, avec une chute brutale des indices vendredi. Cela est principalement dû aux OPEX, car les flux de soutien observés au début de la semaine dernière se sont évanouis depuis que la quadruple sorcellerie est derrière nous. De plus, les données économiques de la semaine dernière ont continué à renforcer l'idée que l'expansion de l'économie s'est accélérée et que l'inflation reste préoccupante, ce qui a entraîné une hausse des taux, des rendements réels et du dollar.

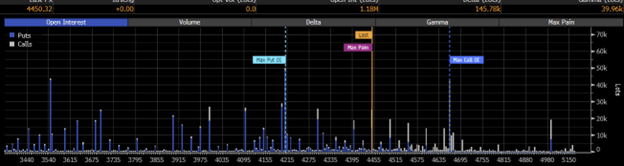

Enfin, le pétrole continue de s'envoler, contribuant encore à la pression inflationniste qui pèse lourdement sur les marchés d'actions. L'expiration du collar JPM le 29 septembre est un événement important pour les options qui pourrait avoir un impact sur le marché. Les niveaux d'intérêt ouvert les plus élevés sont 4 665, 4 210 et 3 550. Bien que le niveau de 3 550 ne soit pas aussi influent, les niveaux de 4 665 et 4 210 pourraient attirer l'attention, surtout si le marché dérive dans l'une ou l'autre direction.

Fed

Cette semaine, il y aura également la réunion du FOMC, de la BOJ et de la BOE. Tous ces événements ont leur importance. Je pense que la Fed laissera les taux inchangés cette semaine, mais signalera une nouvelle hausse dans le résumé des projections économiques. En outre, je pense qu'elle supprimera probablement les réductions de taux des projections.

S&P 500 (SPX)

Sur la base des schémas techniques et de ce que nous savons des forces macroéconomiques, il semble qu'une dérive vers 4 210 soit la voie préférée du marché.

Le S&P 500 flirte depuis un certain temps avec la moyenne mobile à 50 jours et est passé en dessous vendredi. Il en va de même pour la moyenne mobile exponentielle à 10 jours. Mais si vous voulez regarder au-delà des facteurs de dynamique à court terme, le S&P 500 a connu son deuxième sommet inférieur consécutif la semaine dernière.

En outre, le S&P 500 a cassé une tendance haussière à court terme cette semaine, tombant sous 4 465, ce qui place les prochains niveaux de soutien importants autour de 4 430, puis de 4 420. Le problème est que si les 4 430 se cassent, une figure de renversement en diamant plus large se cassera, ce qui pourrait entraîner un retour à 4 200 ou moins, un niveau que je cherche à atteindre depuis le mois de juin.

NASDAQ 100 (NDX)

Le NDX présente une configuration en diamant similaire (lignes rouges), mais aussi un drapeau baissier (lignes bleues) et une configuration tête-épaules (courbes noires) en cours de formation. Le niveau à surveiller pour le NASDAQ se situe à 15 150, car si ce niveau se brise, le drapeau baissier se brisera et la configuration en diamant se brisera, ce qui entraînera un test de la ligne de cou de la configuration tête-épaules à 14 670. Cela entraînerait une chute jusqu'à environ 13 300 si l'on projette la configuration tête-épaules vers l'extérieur. La configuration en diamant suggère un retour à l'origine autour de 12 750 avec le temps.

10 ans

En outre, nous avons vu les taux remonter vers le haut de la fourchette de négociation, avec le taux à 10 ans qui a augmenté à 4,33%. Le taux à 10 ans semble prêt à dépasser les récents sommets. Les deux dernières fois que le taux à 10 ans a atteint ces niveaux, l'IFR se situait déjà autour de 70. Cette fois-ci, le RSI n'est qu'à 63, ce qui suggère que le taux à 10 ans n'est pas en position de surachat et qu'une poussée au-dessus de la résistance à 4,35 % pourrait faire grimper le taux à 10 ans jusqu'à environ 4,7 %, un niveau observé pour la dernière fois en 2007.

La dernière fois que le taux à 10 ans était à 4,7 %, c'était en octobre 2007, et c'était un niveau de résistance à l'époque. Si le taux à 10 ans est sorti d'un drapeau haussier, ce qui me semble être le cas, ce mouvement de hausse pourrait se produire prochainement.

30 ans

Il en va de même pour le taux à 30 ans, qui se heurte à une résistance de 4,42 % et à un RSI de 64 seulement. Une fois encore, le 30 ans, comme le 10 ans, semble être en position de réaliser la prochaine hausse importante et d'atteindre potentiellement les 4,8 %.

La dernière fois que le taux à 30 ans a atteint 4,8 %, c'était en février 2011. À l'époque, 4,8 % avait également servi de résistance.

ETF du Trésor 20+ (TLT)

Une hausse du 30 ans signifie également que le TLT se dirige vers le bas à partir de ces niveaux et passe sous le plus bas intrajournalier du 24 octobre de 91,85 $. Cela signifie probablement que le TLT se dirige à nouveau vers les 80 dollars supérieurs.

Dollar (DXY)

Une hausse des taux devrait renforcer le dollar, qui est sorti d'une phase de consolidation ces derniers jours. Il semble possible pour le dollar index de pousser à la hausse à partir des niveaux actuels et de continuer au-delà de la résistance à 106.

AMD (AMD)

Pendant ce temps, AMD a été malmené et continue à évoluer dans un triangle descendant. L'action atteint des sommets plus bas depuis des mois et le RSI suggère que la dynamique est très négative. AMD teste à nouveau le support, autour de 100 $ pour la deuxième fois. Une rupture du support à 100 dollars entraînerait une chute vers 93 dollars, voire 82 dollars.

Salesforce

Salesforce (NYSE :CRM) a également un modèle potentiel de tête et d'épaules qui se forme. Le principal niveau de soutien pour le CRM se situe autour de 206,50 $.

KB Home

KB Home (NYSE :KBH) présente également un schéma tête-épaules en formation, qui est similaire à ce que nous avons vu dans d'autres parties du marché, avec une ligne de cou autour de 47,75 $ et une rupture du support qui entraînerait une baisse supplémentaire par rapport aux prix actuels.

Vidéo YouTube gratuite de cette semaine :

Bonne semaine