Premier constructeur automobile américain sur base de la capitalisation boursière, TESLA (NASDAQ:TSLA) a émis son emprunt inaugural en début de semaine, au détour d’une obligation accessible par coupures de 2.000 dollars.

Par le passé, le groupe avait déja émis des obligations convertibles mais jamais d'obligations classiques.

Pour séduire les investisseurs et lever 1,8 milliard de dollars, la société californienne, qui conçoit principalement des voitures électriques, a dû proposer un coupon fixe de 5,30% qu’elle s’engage à payer en rythme semestriel.

Pricée au pair sur le marché primaire, la nouvelle obligation est orientée à la baisse sur le marché secondaire, à un cours indicatif de 99,50% du nominal.

L’emprunt, de type senior-non sécurisé, a une durée de huit ans et est noté « B- » dans la catégorie spéculative chez Standard & Poor’s, un placement à haut risque donc.

Dans un communiqué, la direction a précisé que le produit de l’émission servirait à renforcer son bilan en cette période de déploiement rapide et financer les investissements nécessaires à la production du Model 3, pré-commandé à quelque 500.000 exemplaires.

A noter que la taille d’émission à été augmentée de 20% par rapport à ce qui avait été annoncé à l’entame des opérations.

Une obligation spéculative

Standard & Poor's range donc la dette du constructeur de voitures éclectiques dans la catégorie spéculative, qu’elle affuble d’une perspective négative.

Dans une note rendue publique dans le courant du mois, l’agence avertit qu’elle pourrait abaisser le rating de Tesla si ses problèmes d'exécution liés au lancement de la Model 3 ou si l'expansion continue des modèles S et X entraînaient des dépassements de coûts importants.

Tout en rapellant le haut niveau d'endettement de Tesla, Standard & Poor’s précise que l’émission obligataire va apporter à Tesla un matelas de liquidités adéquat pour faire face à ses prochaines échéances financières et ses dépenses en capital, significatives sur les 12 à 18 prochains mois avec le lancement de la Model 3.

Coté résultats, Tesla a surpris positivement le marché le 2 août dernier, en annonçant un chiffre d’affairesquasiment doublé à 2,79 milliards de dollars au deuxième trimestre, contre un peu plus de 2,5 milliards anticipés par les analystes de Wall Street. La perte nette atteint elle 336 millions, contre une perte de 293 millions un an plus tôt.

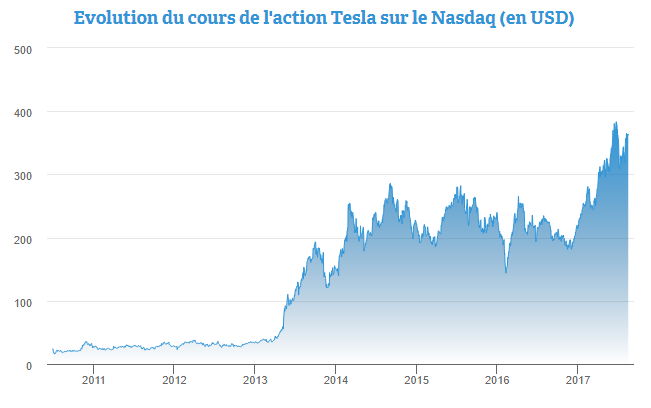

Cette publication trimestrielle avait été accueillie par un bond de plus de 6% de l’action, dont la performance est proche de 70% depuis le 1er janvier, faisant du groupe dirigé par Elon Musk, le premier constructeur automobile américain par capitalisation boursière, devant des géants comme General Motors (NYSE:GM) ou Ford.