- Le SPDR S&P Retail ETF a perdu près de 35 % de sa valeur cette année.

- Les conditions macroéconomiques indiquent qu'il pourrait s'écouler un certain temps avant que le secteur ne se remette complètement de cet effondrement.

- Pourtant, les difficultés de Target n'affecteront pas ses solides plans à long terme.

Le changement inattendu des habitudes de consommation après la frénésie d'achat alimentée par la pandémie a déclenché plusieurs signaux d'alarme pour le secteur de la vente au détail aux États-Unis, comme le resserrement des marges, l'accumulation des stocks et la baisse des prévisions de ventes.

En conséquence, le SPDR S&P Retail ETF (NYSE :XRT) a perdu près de 35 % de sa valeur cette année, soit plus que la baisse de 24 % de l'indice de référence S&P 500. Avec le cycle de hausse de taux de la Fed, le niveau obstinément élevé de l'inflation et les risques croissants de récession, les détaillants pourraient mettre beaucoup plus de temps à se remettre de ce marasme.

Jeff Gennette, le PDG de Macy's (NYSE :M), a déclaré en août que les clients, quel que soit leur niveau de revenu, réduisaient leurs achats. Quelques jours plus tard, les dirigeants de Dollar General (NYSE :DG) ont déclaré que les gens se tournent vers des versions moins chères des articles de tous les jours, tels que les détergents en poudre, et qu'ils utilisent davantage leurs cartes de crédit.

Mais il y a des exceptions dans ce secteur malmené. Et parmi ces exceptions, je recommande d'acheter Target Corporation (NYSE :TGT), qui a perdu environ un tiers de sa valeur cette année. Les actions du grand magasin discount basé à Minneapolis, Minnesota, se sont échangées mercredi à 155,74 $.

Target a plus de mal que ses pairs parce qu'elle est plus exposée aux articles discrétionnaires, comme les vêtements, l'ameublement et l'électronique, que les clients achètent moins après la pandémie.

La société a constitué des stocks dans ces catégories, anticipant que les clients continueraient à dépenser pour ces articles même après la pandémie, mais cela ne s'est pas produit, laissant la chaîne avec des stocks excédentaires, qu'elle réduit fortement pour libérer de l'espace.

C'était la bonne stratégie, mais elle a fait payer un lourd tribut à earnings. Alors que les ventes à magasins comparables ont augmenté de 2,6 % au cours du trimestre clos le 30 juillet, le bénéfice net a chuté de 90 % par rapport à la même période de l'année précédente. La marge d'exploitation a chuté de 9,8 % à 1,2 %.

Mais Target restera-t-elle longtemps dans cette situation ?

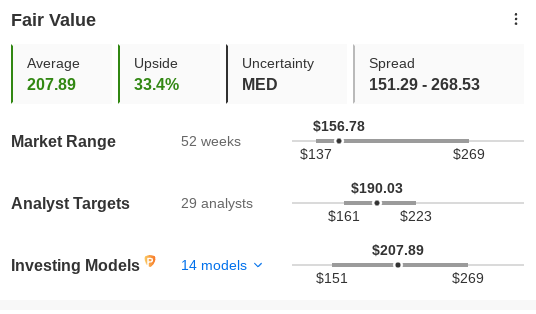

Je ne le pense pas. Certains signes montrent déjà que la société réussit à surmonter ces difficultés à court terme et que le pire est derrière elle. C'est pourquoi de nombreux modèles d'évaluation d'InvestingPro prévoient un fort potentiel de hausse pour l'action TGT.

Source : InvestingPro

L'espace physique occupé par les stocks dans les centres de distribution a diminué de 20 % depuis juin, et les pressions sur les coûts s'atténuent avec la récente baisse des prix du pétrole. En outre, le mélange de produits dans l'inventaire s'est déplacé vers les produits essentiels, avec un faible risque de démarques. Selon le président-directeur général, Brian Cornell :

"La grande majorité de l'impact financier de ces actions sur les stocks est maintenant derrière nous. Nous sommes en position de réaliser une forte amélioration de notre rentabilité cet automne."

Il ne fait aucun doute que Target s'est soudainement retrouvé dans un environnement opérationnel différent de celui qu'il a connu pendant la pandémie. Mais ce défi à court terme ne signifie pas que le détaillant a perdu son attrait pour les investisseurs à long terme. Après un repli de plus de 30 %, l'action Target semble aujourd'hui bon marché, avec seulement 12 fois les bénéfices futurs et un rendement en dividendes d'environ 3 %.

Lorsque l'on choisit un gagnant à long terme, la principale préoccupation est de savoir si la société peut produire des flux de trésorerie importants dans les bonnes et mauvaises périodes. Target a d'excellents antécédents à cet égard.

La société a régulièrement augmenté son dividende chaque année au cours des 50 dernières années, couvrant des crises telles que l'effondrement des dot-com au début des années 2000, le crash financier de 2008-2009 et la pandémie de COVID-19.

Conclusion : Faut-il acheter l'action Target ?

Target, à mon avis, reste l'une des meilleures actions de détail à posséder en raison de son solide potentiel de revenu et de sa capacité à rebondir rapidement. Après une année 2022 difficile, marquée par des problèmes de chaîne d'approvisionnement, une inflation plus élevée et un pic de la demande lié à la pandémie, le détaillant est bien placé pour regagner le terrain perdu, ce qui en fait un pari sûr dans ce marché baissier.

Divulgation: Au moment de la rédaction de cet article, l'auteur ne possède aucune des actions mentionnées dans ce rapport. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.