Alors que les haussiers restent maîtres de l'évolution du marché, les divergences et autres avertissements techniques suggèrent qu'il serait prudent de se montrer plus prudent.

En janvier 2020, nous avons expliqué pourquoi nous prenions des bénéfices et réduisions le risque dans nos portefeuilles. À l'époque, le marché était en pleine expansion et il n'y avait aucune raison de s'inquiéter.

Cependant, un peu plus d'un mois plus tard, les marchés ont fortement chuté lorsque la "pandémie" s'est déclarée. Alors que rien ne laissait présager un tel événement, les marchés étaient tellement exubérants qu'il a suffi d'un élément déclencheur pour provoquer une correction.

Lorsque vous vous asseyez avec votre équipe de gestion de portefeuille et que le premier commentaire est "c'est dingue", il est probablement temps de réfléchir au risque global de votre portefeuille.

Vendredi, c'est ainsi que le comité d'investissement a commencé et terminé - 'c'est dingue '" - 11 janvier 2020.

Alors que l'{{indice 166|S&P 500}} s'approche d'un nouveau cap psychologique des 5000, nous voyons à nouveau apparaître de nombreux signes d'alerte qui suggèrent que le risque de correction est élevé.

Cela signifie-t-il qu'une correction aura lieu demain ? Bien sûr que non. Comme le dit le vieil adage, "les marchés peuvent rester irrationnels plus longtemps que vous ne pouvez rester solvables". Toutefois, comme en 2020, il a fallu plus d'un mois pour que les avertissements se concrétisent.

Alors que nous évoquions le risque d'une correction, ce n'est qu'en octobre dernier que nous avons discuté des raisons pour lesquelles une reprise était probable. À l'époque, les raisons étaient presque exactement les mêmes qu'aujourd'hui.

Le sentiment des investisseurs était extrêmement baissier, combiné à des divergences négatives des indicateurs techniques, et les analystes n'arrivaient pas à réduire les objectifs de prix de fin d'année assez rapidement.

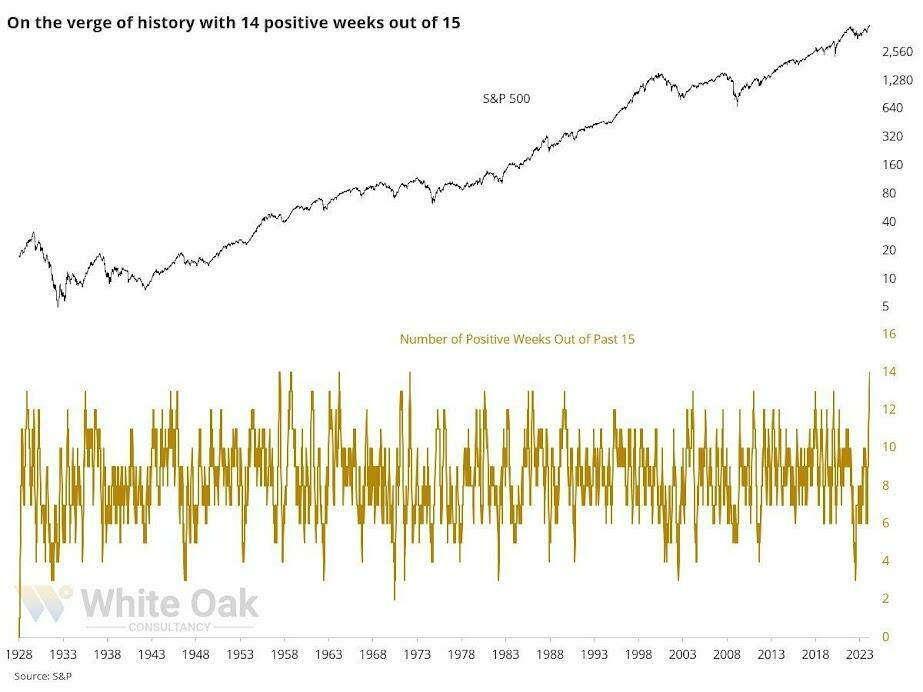

Il s'en est suivi la plus longue série de victoires en 52 ans, qui a poussé le marché vers de nouveaux sommets historiques.

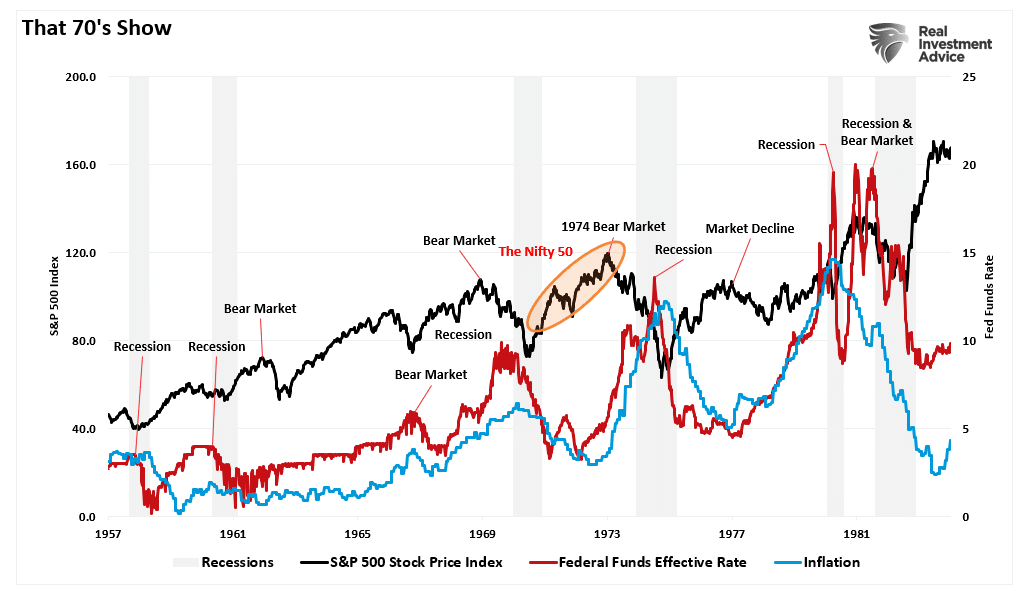

La dernière fois que nous avons assisté à un tel rallye, c'était entre novembre 1971 et février 1972. Bien entendu, le rallye "Nifty Fifty" a précédé le marché baissier de 1973-1974.

À l'époque, comme aujourd'hui, une poignée d'actions tirait les marchés vers le haut alors que les taux d'intérêt étaient élevés, tout comme l'inflation.

Bien qu'il y ait de nombreuses différences entre aujourd'hui et hier, il y a des raisons de s'inquiéter.

Le "nouveau Nifty 50"

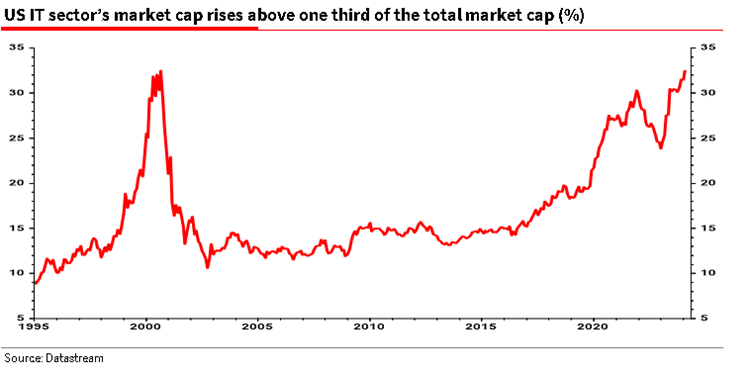

Mon collègue Albert Edwards, à l'adresse Societe Generale, a récemment évoqué l'augmentation de la capitalisation du marché des technologies.

"Je n'aurais jamais cru que nous reviendrions au point où la valeur du secteur technologique américain représentait à nouveau un incroyable tiers du marché des actions américain.

Ce chiffre dépasse de peu le précédent pic historique atteint le 17 juillet 2000, au plus fort de la bulle technologique du Nasdaq.

Qui plus est, ce sommet a été atteint alors que seules trois des sept valeurs Internet "magnétiques" appartiennent au secteur technologique (Apple (NASDAQ :AAPL), Microsoft (NASDAQ :MSFT) et Nvidia (NASDAQ :NVDA)) !

Si l'on ajoute la capitalisation boursière d'Amazon (NASDAQ :AMZN), de Meta (NASDAQ :META), d'Alphabet (NASDAQ :GOOGL) (Google) et de Tesla (NASDAQ :TSLA), les valeurs liées aux technologies de l'information et à l'internet dominent comme jamais auparavant".

Bien sûr, il existe sans aucun doute des différences importantes entre aujourd'hui et l'ère "Dot.com". La plus évidente est que, contrairement à cette époque, les entreprises technologiques génèrent des revenus et des bénéfices énormes.

Mais il en allait de même pour le "Nifty-50" au début des années 70. Le problème est toujours double : 1) la durabilité de ces bénéfices et de ces taux de croissance et 2) les valorisations payées pour ces bénéfices.

Si un événement ralentit la croissance des bénéfices, les multiples d'évaluation seront revus à la baisse.

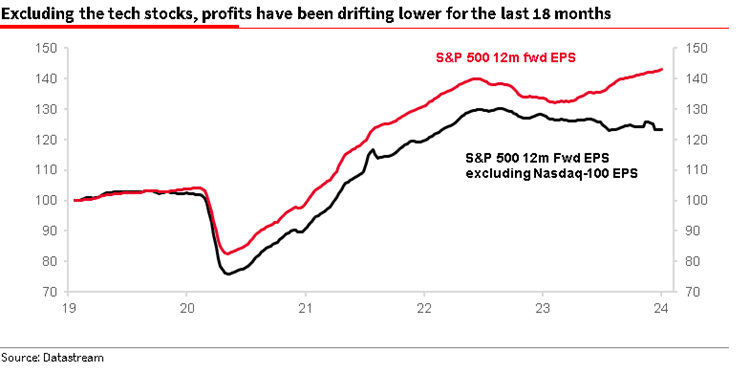

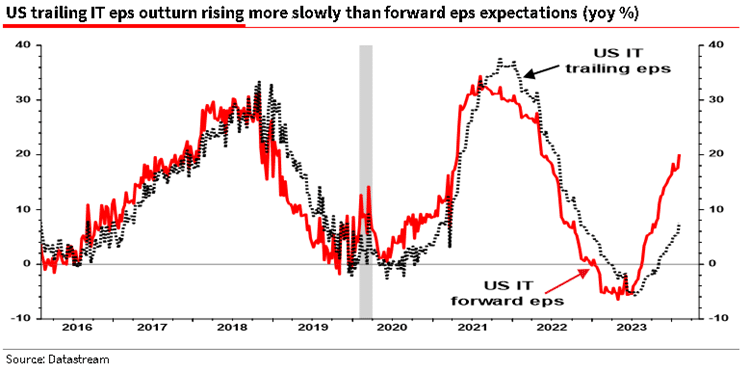

Bien que le contexte économique n'ait apparemment pas encore rattrapé les entreprises technologiques, la divergence des bénéfices des entreprises entre le secteur technologique et le reste du marché est probablement insoutenable.

Cette incapacité à suivre le rythme des attentes se produit déjà. Cette divergence représente un risque substantiel pour les investisseurs.

Une fois encore, si le risque est quelque peu évident, l'optimisme du marché peut durer beaucoup plus longtemps que la logique ne le prévoit.

Les valorisations, comme toujours, sont un piètre outil d'anticipation du marché ; cependant, elles en disent long sur les rendements à long terme des marchés. Actuellement, les valorisations des valeurs technologiques sont alarmantes et difficiles à justifier.

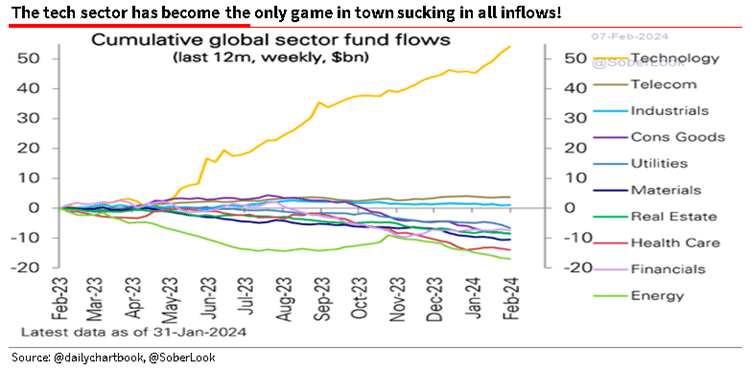

Toutefois, en dépit de ces valorisations, ces titres peuvent continuer à grimper à court terme (6 à 18 mois), car les flux spéculatifs se poursuivent.

Toutefois, au cours des prochains mois, certaines divergences et certains indicateurs incitent à la prudence.

Les divergences techniques augmentent le risque

Chaque week-end, dans le BullBearReport, nous suivons de près le sentiment des investisseurs. En effet, lorsque le sentiment des investisseurs est extrêmement haussier ou baissier, c'est à ce moment-là que les retournements se produisent.

Comme l'a déclaré Sam Stovall, le stratège en investissement de Standard & Poor's, "si tout le monde est optimiste, il n'y a pas d'autre choix que d'être optimiste" :

"Si tout le monde est optimiste, qui reste-t-il à acheter ? Si tout le monde est pessimiste, qui reste-t-il à vendre ?".

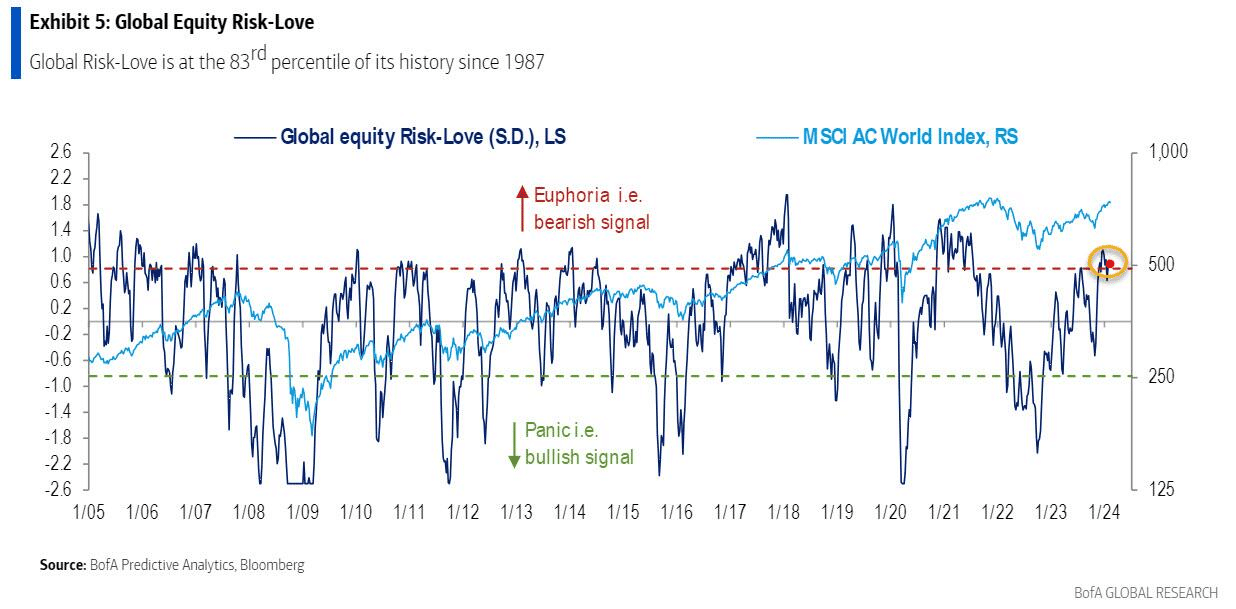

Actuellement, tout le monde est très optimiste à propos du marché. Bank of America (NYSE:BAC), l'un des plus grands dépositaires d'actifs au monde, surveille le positionnement du risque sur les actions.

Actuellement, l '"amour du risque" se situe dans le 83e percentile et à des niveaux qui ont généralement précédé des actions correctives à court terme.

Dans le même temps, les investisseurs particuliers et professionnels sont également exubérants, comme nous l'avons noté mardi.

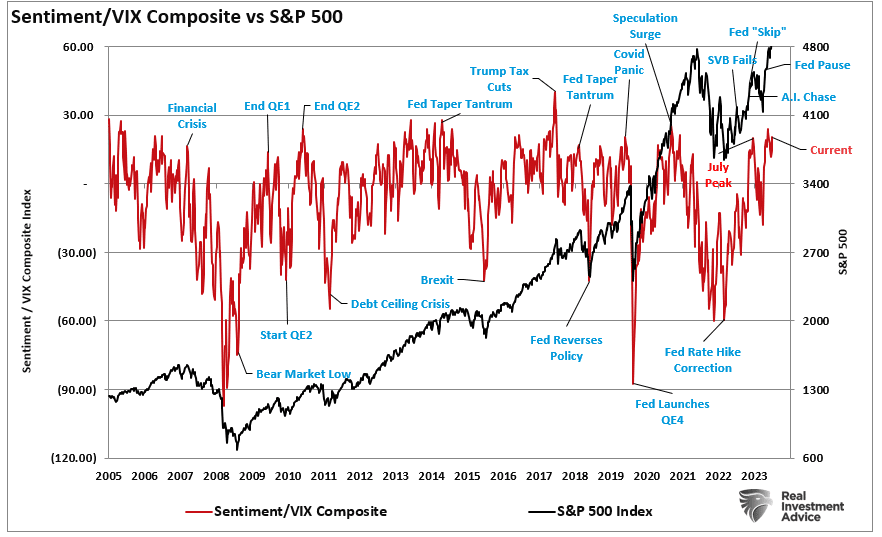

"Une autre mesure du sentiment haussier consiste à comparer le sentiment des investisseurs à l'indice de volatilité. Les niveaux de volatilité sont faibles lorsque l'on craint peu une correction du marché.

Une faible volatilité et un sentiment haussier sont souvent des colocations douillettes. Le graphique ci-dessous compare le ratio VIX/Sentiment à l'indice S&P. Une fois de plus, cette mesure suggère que les marchés risquent de subir une correction des prix à court terme".

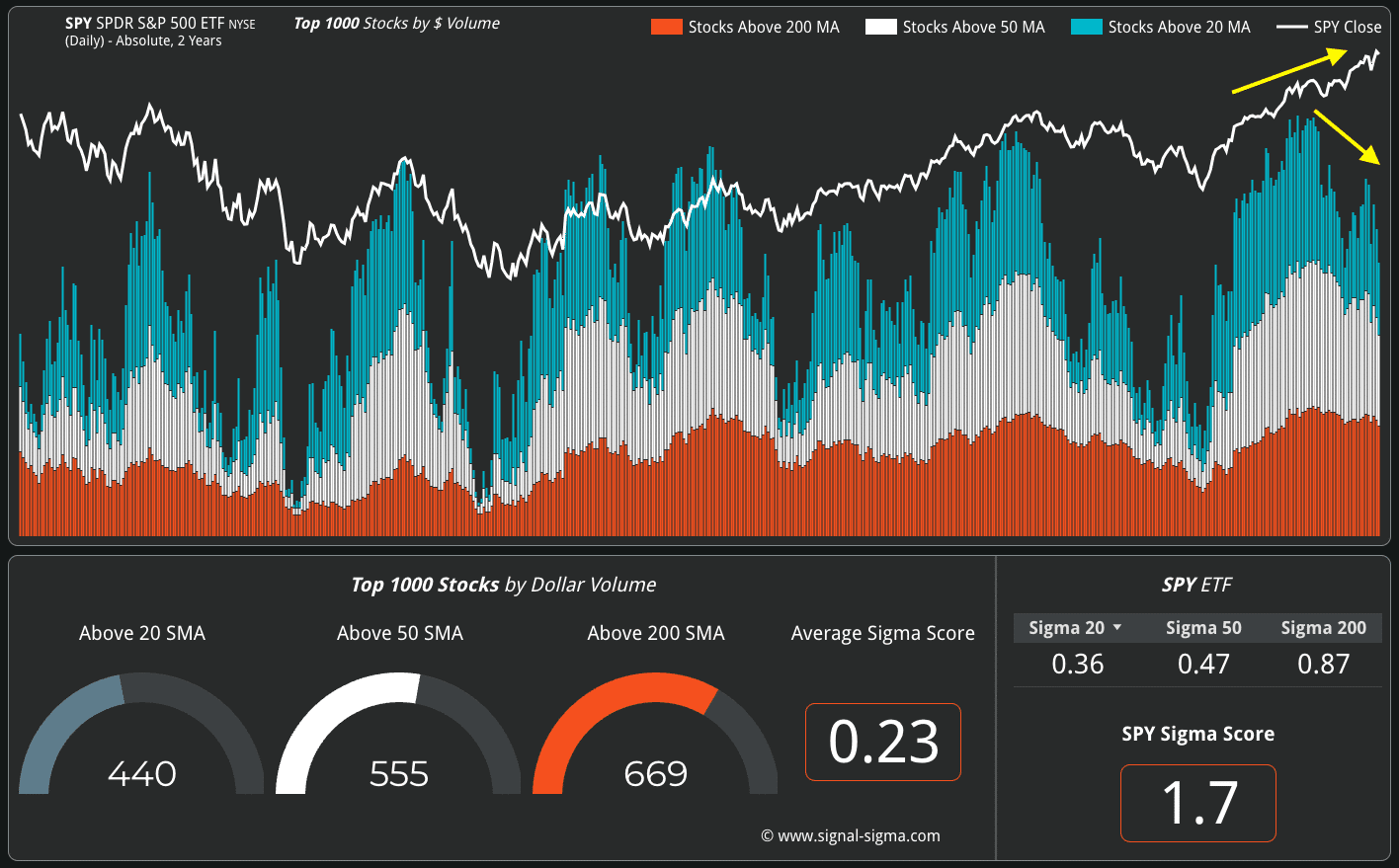

Cependant, alors que tout le monde est extrêmement optimiste sur le marché, la divergence interne des actions envoie des signaux d'alerte. Andrei Sota a récemment montré que l'ampleur du marché s'affaiblit malgré des niveaux record.

Il convient de noter que les précédents pics du marché s'accompagnaient de pics dans le pourcentage d'actions au-dessus de leurs moyennes mobiles à 20, 50 et 200 jours.

Pour enfoncer un peu plus le clou, voici un tweet de Jason Goepfert de Sentimentrader :

"C'est bizarre. Le S&P 500 est à 0,35 % d'un plus haut de trois ans. Moins de 40 % de ses actions sont au-dessus de leur moyenne sur 10 jours, moins de 60 % au-dessus de leur moyenne sur 50 jours et moins de 70 % au-dessus de leur moyenne sur 200 jours.

Depuis 1928, cela ne s'est produit qu'une seule fois :Le8 août 1929".

Cette divergence négative entre les actions qui atteignent de nouveaux sommets et la largeur sous-jacente est une bonne raison d'être plus prudent dans les allocations actuelles.

Comme je l'ai dit au début de ce commentaire, "c'est de la folie".

Alors pourquoi ne pas opter pour des liquidités ?

Cette analyse soulève une question évidente.

"Si c'est de la folie, pourquoi ne pas se tourner vers les liquidités, attendre la correction et racheter ensuite ?

La meilleure réponse à cette question a été donnée par Albert Edwards cette semaine.

"Je me suis souvenu de l'année 2000, où le discours sur la bulle informatique était incroyablement convaincant, tout comme il l'est aujourd'hui.

Mais le problème que les investisseurs sceptiques rencontrent aujourd'hui, comme en 1999, est que la vente ou la sous-pondération des technologies de l'information américaines peut détruire la performance si l'on se retire trop tôt.

En ce qui concerne les marchés haussiers spéculatifs, comme indiqué plus haut, la partie "c'est fou" peut rester "folle" beaucoup plus longtemps qu'on ne le pense.

Par conséquent, étant donné que nous devons générer des rendements pour nos clients sous peine de voir notre carrière compromise, nous devons veiller à ne pas sortir des marchés trop tôt ou trop tard.

Par conséquent, quelle que soit votre opinion personnelle, le marché haussier qui a débuté en octobre reste intact. La frénésie spéculative est toujours présente.

C'est pourquoi nous réduisons légèrement l'exposition aux actions et rééquilibrons le risque en suivant nos procédures de base.

- Ramener les positions gagnantes à leur poids initial dans le portefeuille. (c'est-à-dire prendre des bénéfices)

- Vendre les positions qui ne fonctionnent pas. Si elles n'accompagnent pas le marché lors d'un rebond, elles baisseront lorsque le marché se repliera à nouveau.

- Déplacez les Stop Loss de suivi à de nouveaux niveaux.

- Révisez la répartition de votre portefeuille en fonction de votre tolérance au risque. Si vous avez une allocation agressive en actions à ce stade du cycle de marché, vous pouvez essayer de vous rappeler ce que vous avez ressenti en 2008. Augmentez vos liquidités et augmentez vos revenus fixes en conséquence afin de réduire l'exposition relative au marché.

Pourrais-je me tromper ? Absolument.

Mais toute une série d'indicateurs nous envoient un avertissement précoce.

Le pire, c'est que nous ne pourrons pas profiter temporairement d'une hausse des taux d'intérêt à court terme :

- Rater temporairement des gains supplémentaires à court terme ou

- Passer du temps à revenir à l'équilibre, ce qui n'est pas la même chose que de gagner de l'argent.

"Les opportunités se rattrapent bien plus facilement que le capital perdu. -Todd Harrison

En tant que lecteur de nos articles, vous pouvez profiter de notre plateforme de stratégies boursières et d'analyse fondamentale InvestingPro à tarif réduit, avec un rabais de 10%, grâce au code promo "ACTUPRO", valable pour les abonnements Pro+ et Pro de 1 et 2 ans !Vous pourrez ainsi savoir quelles actions acheter et quelles actions vendre pour surpasser le marché et doper vos investissements, grâce à de nombreux outils exclusifs :

ProPicks : Des portefeuilles d'actions gérés par une fusion d'IA et d'expertise humaine, et à la performance éprouvée

ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

Juste Valeur et score de santé : 2 indicateurs de synthèse basés sur les données financières qui permettent de connaitre le potentiel et le risque de chaque d'action instantanément.

Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières et indicateurs.

Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !

Ne soyez plus seul face au marché et rejoignez les milliers d'utilisateurs d'InvestingPro pour enfin prendre les bonnes décisions en Bourse et faire décoller votre portefeuille, quel que soit votre profil ou vos attentes.Cliquez ici pour vous abonner, et n'oubliez pas le code promo "ACTUPRO", valable pour les abonnements Pro et Pro+ de 1 et 2 ans !