La croissance du bénéfice par action du S&P 500 pour le 1er trimestre 2023 devrait s'établir à -6,8 %, soit le taux le plus bas depuis près de 3 ans.

Thèmes du 1er trimestre et de l'année 2023 : inflation, hausse des taux d'intérêt, possibilité de récession, crise bancaire, ralentissement de l'emploi.

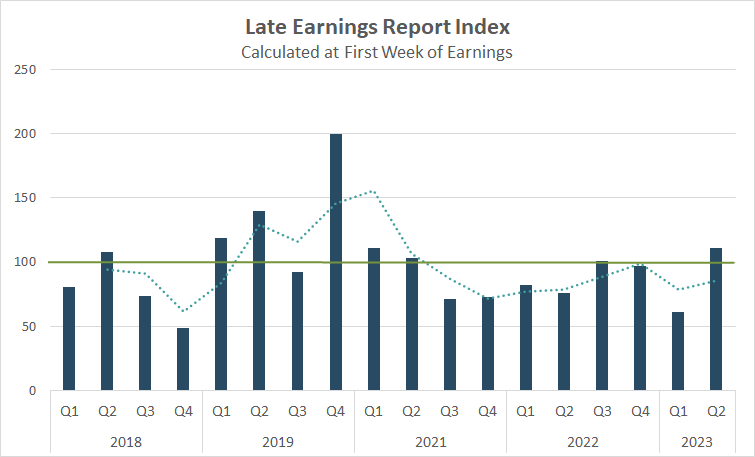

Le LERI montre que l'incertitude des entreprises a atteint son plus haut niveau en 2 ans

First Republic et PacWest suggèrent de mauvaises nouvelles à venir lors des appels du 1er trimestre

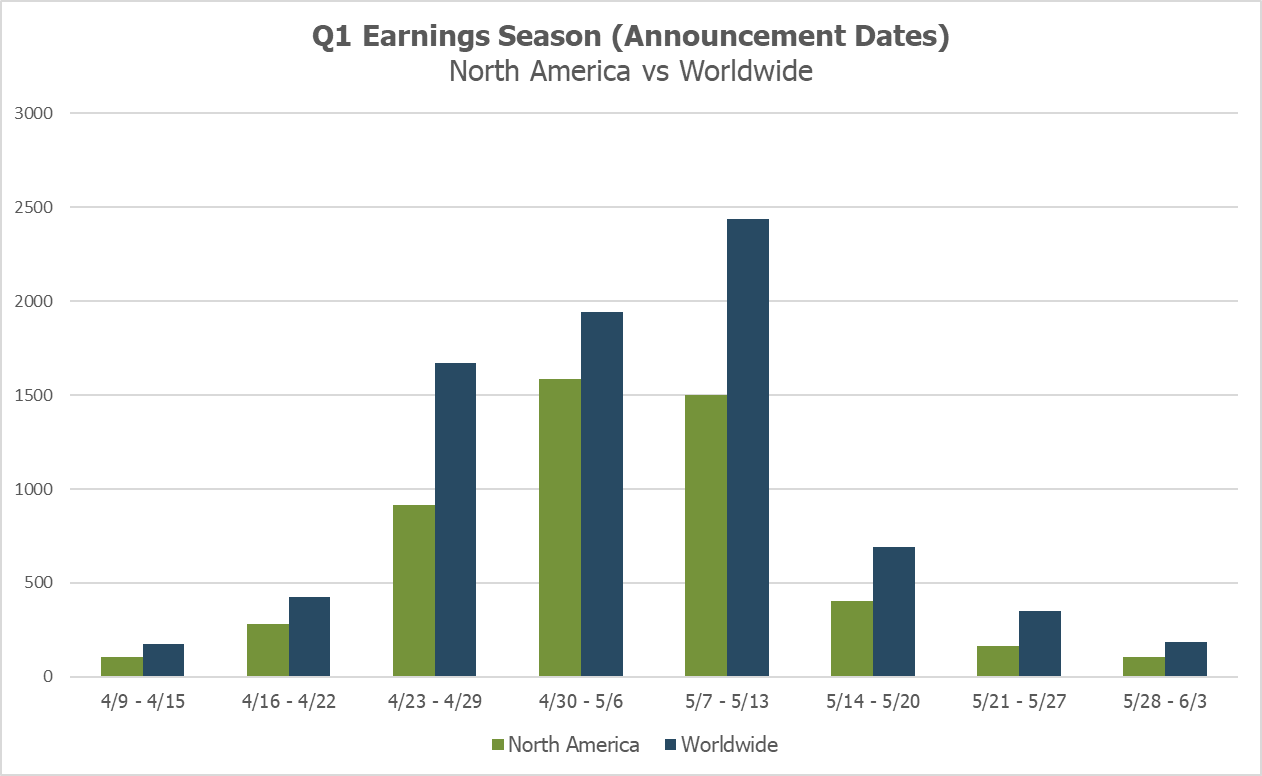

Semaine de pointe pour le premier trimestre : du 24 avril au 12 mai

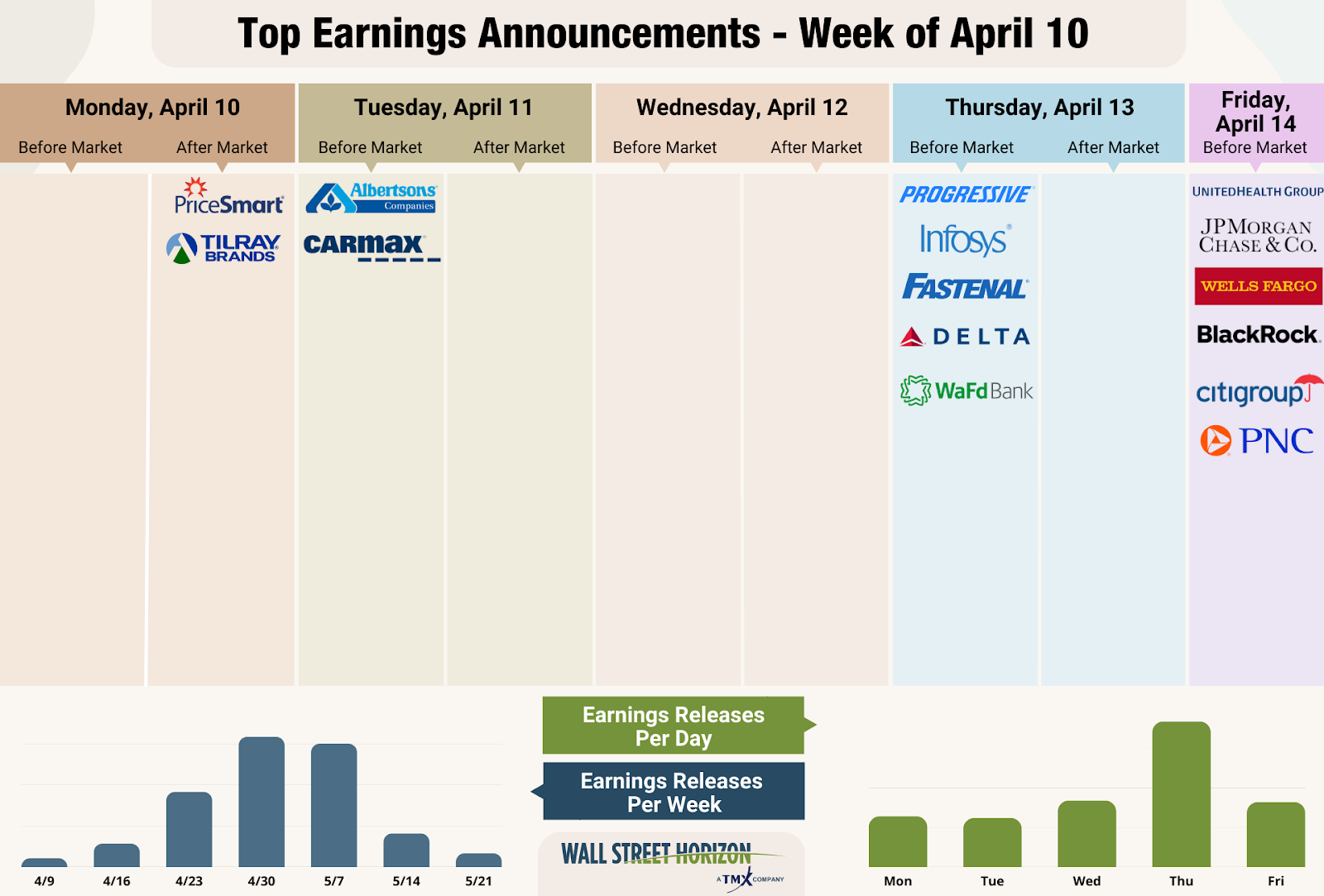

- Date de publication confirmée par la société : Lundi 24 avril, AMC (NYSE:AMC)

- Date de publication prévue (selon les données historiques) : Jeudi 13 avril, BMO

- Facteur DateBreaks : -3*

- Date du rapport confirmée par la société : Mardi 25 avril, AMC

- Date de publication prévue (selon les données historiques) : Jeudi 20 avril

- Facteur DateBreaks : -3*

Ce vendredi 14 avril marque le coup d'envoi officieux de la saison des résultats du premier trimestre 2023, et les premières estimations annoncent une deuxième baisse trimestrielle consécutive de la croissance des bénéfices par action du S&P 500 en glissement annuel, autrement dit une récession des résultats. Actuellement, le S&P 500 prévoit une baisse des bénéfices de 6,8 %¹ en glissement annuel, soit la plus forte baisse depuis l'ampleur des blocages de COVID au deuxième trimestre 2020.

Après avoir commencé par une baisse attendue de 4,1 %, la saison des résultats du quatrième trimestre 2022 s'est terminée par une baisse encore plus marquée du BPA en glissement annuel de -4,6 %. Historiquement, le chiffre de la croissance des bénéfices en glissement annuel du S&P 500 augmente au fur et à mesure que la saison débute et qu'un plus grand nombre d'entreprises publient (et dépassent !) les attentes des analystes. Les analystes ont tendance à être plus optimistes en ce qui concerne les prévisions de bénéfices à long terme, c'est-à-dire trois à quatre trimestres plus tard. Toutefois, à mesure que le trimestre en cours approche et que les entreprises publient des prévisions actualisées (et généralement très prudentes), ils commencent à revoir leurs estimations à la baisse. Les vendeurs le font avec une telle marge que la majorité des entreprises sont en mesure de dépasser les estimations, le taux moyen de dépassement sur 10 ans étant de 73 % selon FactSet, et que le taux de croissance s'accroît.

Qu'est-ce qui a poussé les analystes à revoir à la baisse leurs prévisions pour le premier trimestre, passant de -0,3 %¹ le 31 décembre à -6,8 % aujourd'hui ? La plupart des vents contraires mentionnés lors des appels à bénéfices du second semestre 2022 seront à nouveau au centre des rapports du premier trimestre : inflation obstinément élevée, taux d'intérêt plus élevés, possibilité de récession ... probablement avec l'ajout de deux nouvelles préoccupations : la possibilité de nouvelles faillites bancaires et le ralentissement du marché de l'emploi.

LERI montre que l'incertitude des chefs d'entreprise est à son plus haut niveau depuis le premier trimestre 2021

Non seulement les analystes semblent plus incertains quant à la saison des bénéfices du 1er trimestre, mais les premiers signes montrent que les entreprises ne se sentent pas très bien non plus.

L'indice Late Earnings Report Index (LERI) suit les changements aberrants de date de publication des résultats parmi les sociétés cotées en bourse dont la capitalisation boursière est supérieure ou égale à 250 millions de dollars. L'indice LERI a une valeur de référence de 100. Toute valeur supérieure indique que les entreprises sont incertaines de leurs perspectives actuelles et à court terme. Un indice LERI inférieur à 100 indique que les entreprises ont l'impression de disposer d'une bonne boule de cristal pour le court terme.

Même si nous ne calculerons pas officiellement l'indice LERI pour la saison des bénéfices du premier trimestre 2023 (rapports au deuxième trimestre 2023) avant que les grandes banques - JPMorgan Chase (NYSE :JPM), Wells Fargo (NYSE :WFC), Citigroup (NYSE :C) - ne publient leurs résultats le vendredi 14 avril, l'indice LERI avant le pic actuel s'élève à 111, soit le niveau le plus élevé depuis deux ans. Au 12 avril, il y avait 31 valeurs aberrantes tardives et 25 valeurs aberrantes précoces. En règle générale, le nombre de valeurs aberrantes tardives tend à augmenter à mesure que la saison des bénéfices se poursuit, ce qui indique que l'indice LERI devrait encore s'aggraver à partir de maintenant, les entreprises étant de plus en plus inquiètes à l'approche du second semestre de l'année.

Source : Wall Street Horizon : Wall Street Horizon. Nos données sont verrouillées sur la base des entreprises de notre univers dont la capitalisation boursière était supérieure ou égale à 250 millions de dollars au début de chaque trimestre.

Surprises potentielles en matière de bénéfices - First Republic Bank et PacWest annoncent de mauvaises nouvelles

Ces deux banques régionales publient généralement leurs résultats la même semaine que les grandes banques, mais le report des dates de publication des résultats de FRC et de PACW pourrait être le signe d'une aggravation des problèmes pour les banques régionales en difficulté. Warren Buffet l'a dit aujourd'hui dans une interview accordée à CNBC : "Nous n'en avons pas fini avec les faillites bancaires"... et ces données pourraient en effet confirmer que la crise bancaire n'est pas terminée.

Les recherches universitaires montrent que lorsqu'une entreprise publie ses résultats plus tard dans le trimestre que par le passé, cela annonce généralement de mauvaises nouvelles lors de la conférence téléphonique. L'inverse est également vrai : si la date de publication des résultats est avancée, cela signifie que de bonnes nouvelles seront communiquées. L'idée est que vous préférez retarder les mauvaises nouvelles, mais que lorsque vous avez de bonnes nouvelles, vous voulez vous précipiter pour les partager.

First Republic Bank (FRC)

Le vendredi 7 avril, First Republic Bank (NYSE :FRC) a annoncé qu'elle publierait ses résultats du premier trimestre 2023 le 24 avril après la clôture du marché. C'est 11 jours plus tard que prévu, le premier rapport du lundi et le premier rapport après la cloche. Cela repousse également les résultats trimestriels au-delà de la date d'expiration mensuelle des options de FRC, le 21 avril, ce qui signifie que les détenteurs d'options disposeront de moins d'informations pour décider d'exercer ou non leurs options, sans que les détails importants aient été communiqués lors de la conférence téléphonique sur les résultats.

Il n'est probablement pas surprenant que First Republic Bank veuille retarder la publication de ses résultats après un premier trimestre mouvementé. La 14e banque régionale des États-Unis est devenue l'un des points névralgiques de la crise bancaire. Après que l'effondrement de la Silicon Valley Bank a provoqué des retraits paniqués de diverses banques régionales, JPMorgan Chase et 10 autres grandes banques ont renfloué First Republic avec 30 milliards de dollars de fonds de garantie.

Cette mesure massive n'a cependant pas semblé aider, puisque le jour suivant, FRC a annoncé qu'elle suspendait son dividende sur les actions ordinaires, et plus tôt cette semaine, elle a annoncé qu'elle suspendait également son dividende sur les actions privilégiées. L'action est en baisse de 88 % depuis le début de l'année.

PacWest Bancorp (PACW)

Une autre banque de taille moyenne de la côte ouest, PacWest Bancorp (NASDAQ :PACW), a retardé la date de publication de ses résultats pour le premier trimestre au milieu de la crise bancaire régionale. Le 31 mars, PACW a confirmé qu'elle publierait ses résultats financiers du premier trimestre le mardi 25 avril, soit une semaine plus tard que d'habitude. Comme pour FRC, la date d'expiration mensuelle des options, fixée au 21 avril, a été dépassée.

Juste une semaine avant de confirmer la date de publication de ses résultats du premier trimestre, PACW a fourni une mise à jour plutôt décevante aux investisseurs, détaillant comment les clients avaient retiré 20 % de leurs dépôts depuis le début de l'année, ainsi que des informations sur sa levée de fonds de 1,4 milliard de dollars auprès de Atlas SP Partners. La banque a perdu plus de la moitié de sa valeur de marché depuis le début de l'année.

Sur le pont cette semaine : DAL, JPM, WFC, C

Source : Wall Street Horizon

Vague de bénéfices du 1er trimestre

Cette saison, les semaines de pointe se situeront entre le 24 avril et le 12 mai, chaque semaine devant donner lieu à plus de 1 000 rapports. Actuellement, le 11 mai devrait être la journée la plus active avec 986 sociétés qui devraient publier leurs résultats. Jusqu'à présent, seules 45 % des sociétés ont confirmé leur date de publication des résultats (sur notre univers de plus de 9 500 noms mondiaux), ce qui est susceptible de changer. Les autres dates sont estimées sur la base des données historiques.

Source : Wall Street Horizon Wall Street Horizon