- Inflation de base élevée et toujours en hausse dans les pays développés

- Focus sur la réunion de Jackson Hole qui débute jeudi

- La Fed n'a pas encore été mise au défi, mais une crise éventuelle est probable.

- Dans ce contexte, la volatilité des actions semble intéressante et bon marché.

Quoi qu'il arrive avec les données de cette semaine, elles seront secondaires. Ce n'est pas seulement parce qu'il n'y a rien à l'ordre du jour qui éclairera beaucoup le tableau de l'inflation - le déflateur PCE de base de vendredi est un chiffre de juillet, il n'y a donc pas vraiment de nouvelles informations - mais parce que le week-end prochain aura lieu la conférence de la Réserve fédérale américaine à Jackson Hole.

La proximité de Jackson Hole signifie que nous serons limités au nombrilisme, et peut-être à une analyse rétroactive des données de la semaine dernière. Dans le domaine de l'inflation, les rapports les plus pertinents de la semaine dernière n'étaient même pas nationaux, mais plutôt ceux du Royaume-Uni et de l'Europe.

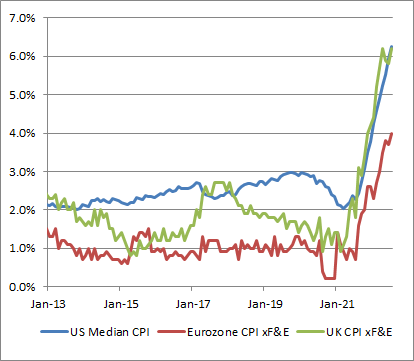

Le Royaume-Uni a fait état d'une inflation globale supérieure à 10 % et d'une inflation de base de 6,2 %, soit 0,3 % de plus que prévu et le même niveau qu'il y a quelques mois. Comme le montre le graphique ci-dessous, l'inflation de base augmente uniformément dans les principales économies développées.

Source : Bloomberg

Il n'est pas surprenant que l'inflation globale soit fortement corrélée entre les économies, puisque le principal facteur de volatilité de l'inflation globale est l'énergie et que toutes les économies développées en consomment beaucoup. Mais lorsque l'inflation de base est si corrélée, il convient de se demander pourquoi.

L'administration actuelle, ainsi que la banque centrale, se plaisent à pointer du doigt d'autres économies et à dire "vous voyez, ce n'est pas notre faute, car tout le monde a de l'inflation aussi". Cette affirmation est à la fois vraie et fausse. Les autorités fiscales et monétaires peuvent être à l'origine de ce pic d'inflation synchronisé. Mais cela ne peut pas être quelque chose d'unique aux États-Unis.

Comme nous le savons, la Fed et le Congrès/Administration n'étaient pas les seuls organismes dans le monde qui (a) ont dépensé comme des marins ivres et (b) ont imprimé l'argent pour le faire. La croissance de M2 a atteint 26,9 % en glissement annuel (yoy) aux États-Unis. Mais elle a également atteint 11,6 % en glissement annuel en Europe et 15,4 % au Royaume-Uni. Rien de tout cela n'est compatible avec des prix stables, et personne ne devrait être surpris que dans toutes ces économies, le niveau des prix s'emballe pour essayer d'atteindre un niveau compatible avec le flottement monétaire.

Je ne comprends toujours pas pourquoi les banques centrales refusent de reconnaître ce fait et réagissent de manière agressive par une restriction monétaire ciblée sur les agrégats. Peut-être que lorsque la prochaine génération de décideurs politiques lira cela dans leurs livres d'histoire, ils apprendront quelque chose. Il est clair que la génération actuelle n'a rien appris de ses livres d'histoire !

Prendre un peu de recul...

À la fin de cette semaine se tient le symposium annuel de la Fed de Jackson Hole, organisé par la Réserve fédérale de Kansas City à Jackson Hole. Ce symposium est devenu une plateforme au cours de laquelle le président de la Fed annonce des changements majeurs de politique et/ou de philosophie, de sorte que les volatilités implicites, au moins dans l'espace des titres à revenu fixe, devraient être relativement élevées au moins jusqu'à la fin de la semaine (voir le graphique de l'indice MOVE).

En général, la volatilité des titres à revenu fixe semble curieusement élevée pour un mois d'août, qu'il s'agisse ou non de Jackson Hole. Je pense que les investisseurs ne sont peut-être pas totalement convaincus que le marché obligataire a atteint son point le plus bas. Les rendements de l'obligation 10 ans remontent vers 3 %. Il y a manifestement une certaine dissonance cognitive entre les points de discussion clairs et unanimes de la Fed, selon lesquels l'évaluation par le marché d'un pic des taux directeurs à court terme suivi d'une baisse au début de 2023 est erronée, et l'évaluation par le marché de taux à plus long terme à des niveaux très proches des taux directeurs actuels et bien inférieurs à l'inflation.

Source : Bloomberg

Vous pouvez vous attendre à ce que le président Powell déclare très clairement que la Fed va continuer à marteler jusqu'à ce que l'inflation revienne clairement à l'objectif de la Fed. Jusqu'à présent, le marché l'a ignoré, mais les niveaux élevés des volatilités implicites et la lente augmentation des taux d'intérêt à long terme me laissent penser que les gens commencent à écouter.

Le fait est que la Fed et les investisseurs sur le marché sont comme des joueurs d'échecs avec différents niveaux d'expertise. La Fed a un coup d'avance.

"L'inflation est toujours élevée, et nous allons continuer à augmenter les taux jusqu'à ce qu'elle baisse."

Le marché (excusez l'anthropomorphisme) a une vision à deux niveaux.

"L'inflation est toujours élevée. La Fed va continuer à augmenter les taux. Mais elle finira par écraser l'économie et à ce moment-là, elle enlèvera le pied du frein et le mettra sur l'accélérateur."

La Fed pense comprendre que c'est ce que dit le marché, et elle passe beaucoup de temps à affirmer aussi clairement que possible que le marché ne comprend pas la force de la volonté de la Fed. Mais le marché, encore une fois, a une longueur d'avance. La Fed ne comprend pas que sa volonté n'a pas été testée. Comme l'a dit Mike Tyson, tout le monde a un plan jusqu'à ce qu'il reçoive un coup de poing dans la bouche et la Fed n'a pas reçu de coup de poing dans la bouche.

Elle n'a pas été mise au défi par l'opinion ou par les circonstances : le consensus populaire est que l'inflation est trop élevée ; l'ajustement des marchés financiers a été doux et ordonné. Mais l'opinion populaire changera lorsque le taux de chômage commencera à augmenter. Et le marché devrait devenir moins ordonné lorsque la contraction du bilan commencera à s'accélérer dans les mois à venir. La contraction du bilan n'est pas rapide, mais elle est monotone (c'est-à-dire qu'elle ne fait que diminuer).

L'inflation va diminuer, mais l'inflation de base et l'inflation médiane ne commenceront même pas à s'approcher de leur objectif en 2022, ni en 2023. Si les taux d'intérêt augmentent et que l'économie continue de ralentir, les marchés (et l'opinion publique) finiront par réagir. Il y aura une crise, presque certainement. Il y en a toujours une. Et c'est ce que disent les volatilités implicites élevées ; c'est ce que dit le "pic" de la courbe à terme. La Fed ne sera pas en mesure de ramener les taux d'intérêt à 5 % sans contestation. Historiquement, elle a été prise en défaut lorsque ce défi lui a été présenté.

Alors que la volatilité implicite des taux d'intérêt devient élevée, les options semblent encore relativement bon marché sur le marché des actions. Je pense que cela vaut la peine de dépenser quelques centimes pour un parachute.

Divulgation : Ma société et/ou les fonds et comptes que nous gérons ont des positions dans des obligations indexées sur l'inflation et dans divers produits à terme et ETFs de matières premières et de produits financiers, qui peuvent être mentionnés de temps à autre dans cette colonne.