- Signal de marché haussier

- Les indices de marché à court terme sont surachetés et se heurtent à des résistances

- La plupart des économistes s'attendaient à une récession en 2023. Elle n'a pas eu lieu

- L'économie reste un facteur de risque en 2024. Une récession, si elle se produit, entraînerait une forte baisse des actions.

Aucun indicateur de marché n'est infaillible. C'est pourquoi j'utilise une approche fondée sur le poids des preuves pour formuler ma thèse sur le marché.

Selon cette approche, le marché semble être haussier à long terme ; toutefois, les principaux indices boursiers sont surachetés et se situent à un niveau de résistance important. Par conséquent, le marché pourrait s'affaiblir à court terme, ce qui permettrait aux actions de se débarrasser de leur état de surachat avant de repartir à la hausse.

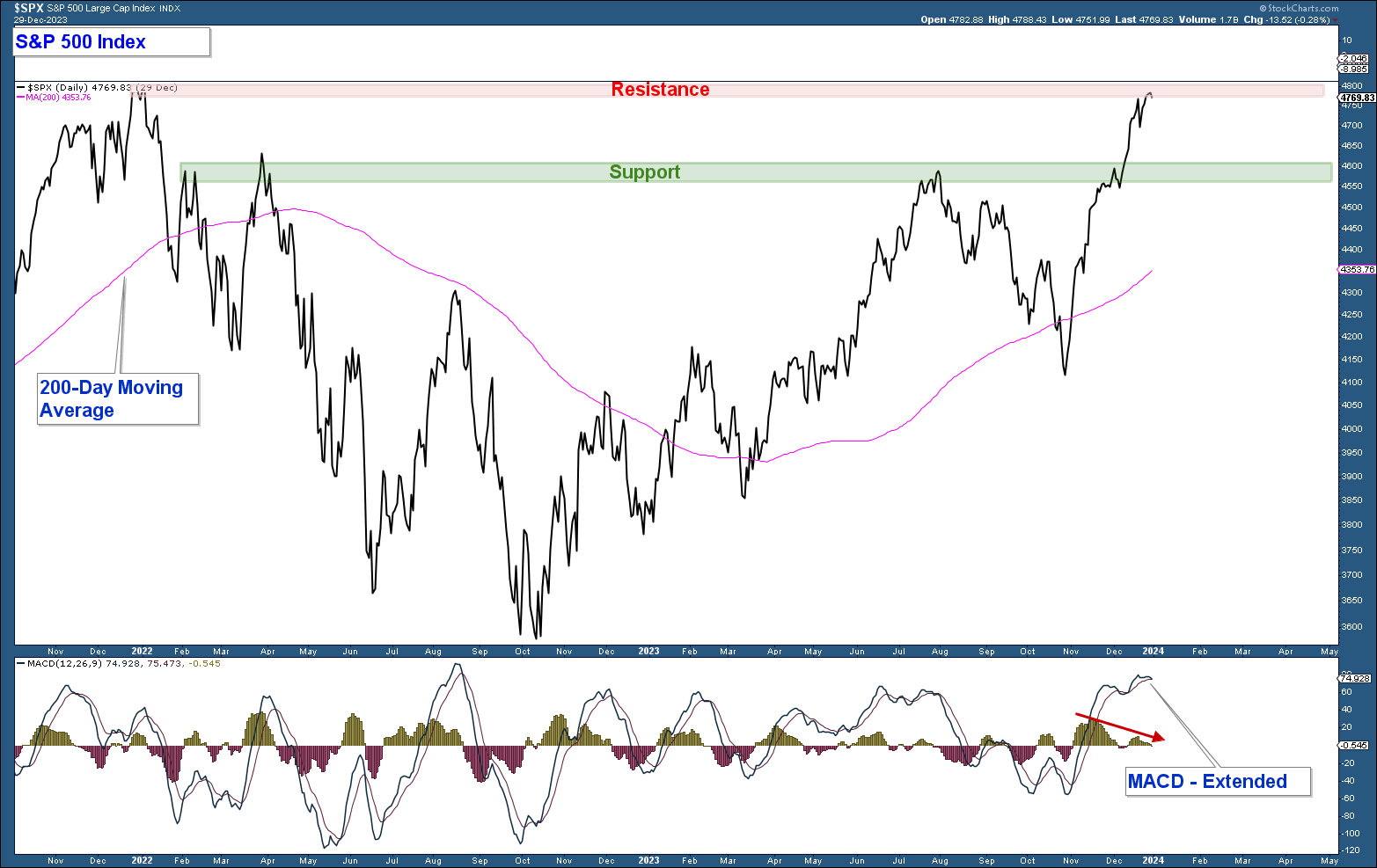

Voici un graphique de l'indice S&P 500 dans la partie supérieure et de son MACD (indicateur de dynamique) dans la partie inférieure. Voici ce que j'en retiens.

- L'indice a fortement progressé au cours des deux derniers mois, sans aucun recul. Ce type de progression, bien que haussier, n'est pas durable. Du point de vue de l'action sur les prix, le marché est mûr pour un repli. Étant donné que la plupart des données techniques à long terme sont positives, je m'attends à ce que tout repli soit une opportunité d'achat et non un sommet majeur du marché.

- Le MACD a atteint le sommet de sa fourchette et est sur le point de se retourner. Par conséquent, la dynamique s'essouffle et les chances d'une consolidation ou d'un repli sont élevées.

- L'indice a atteint une zone de résistance importante, le sommet de janvier 2022. La combinaison de l'essoufflement de la dynamique et de la présence de l'indice dans une zone de résistance majeure suggère des probabilités élevées de repli à court terme.

- Si le marché se replie et que les données techniques restent positives, je m'attends à ce que l'indice ne tombe pas de manière décisive en dessous du support (surligné en vert) ou de sa moyenne mobile à 200 jours.

Poussée d'expansion - Zweig

La récente progression du marché (novembre-décembre) a été forte et généralisée, et de nombreux indicateurs de largeur ont affiché un signal haussier à long terme appelé poussée d'expansion ("breadth thrust").

Dans un contexte de marché baissier, les actions sont fortement survendues et leur progression est relativement faible. Cette configuration définit les environnements de marché baissiers où la tendance à long terme est à la baisse.

Lorsque le marché boursier dans son ensemble enregistre une forte baisse (dans un environnement de marché baissier) et progresse ensuite fortement sur une courte période, on parle de poussée d'expansion du marché. Cette forte hausse va à l'encontre des précédentes hausses plus faibles de la contre-tendance et signale le début d'un nouveau marché haussier.

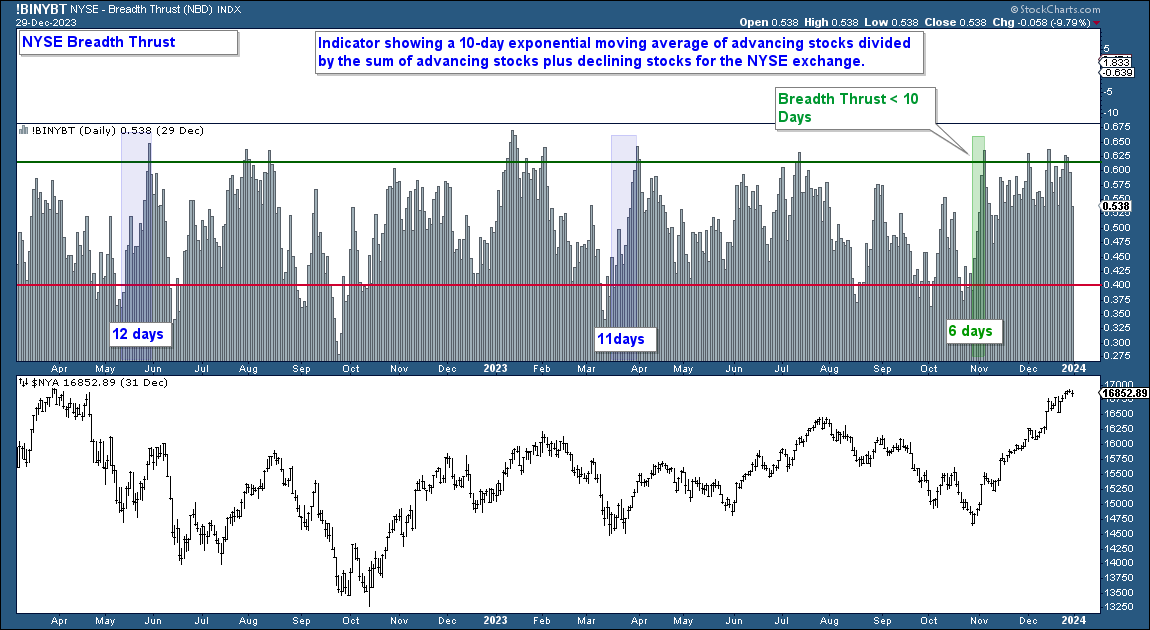

De nombreux indicateurs de largeur peuvent mesurer ce phénomène. Le plus populaire est l'indicateur de poussée de la largeur (voir le graphique ci-dessous), communément appelé indicateur de largeur Zweig. Cet indicateur est basé sur le pourcentage d'actions en progression sur le NYSE.

Lorsque le Breadth Thrust Indicator passe en dessous de 0,40 (ligne rouge), puis au-dessus de 0,615 (ligne verte) en l'espace de 10 jours, il signale une poussée de la croissance. Cet indicateur couramment observé a émis un signal au début du mois de novembre 2023 (surligné en vert). Deux mouvements précédents (surlignés en bleu) ont progressé à partir d'un niveau inférieur à la ligne rouge, puis ont dépassé la ligne verte ; cependant, ils ne se sont pas produits dans un délai de 10 jours de négociation et ne constituaient donc pas des signaux valables.

Investopedia :

"L'indicateur Breadth Thrust est parfois connu sous le nom de Zweig Breadth Indicator, du nom de son créateur. Selon Zweig, il n'y a eu que 14 poussées de croissance depuis 1945. Le gain moyen après chacune de ces poussées a été de 24,6 % sur une période moyenne de 11 mois. Zweig souligne en outre le fait que la majorité des marchés haussiers commencent par une poussée de la croissance (Breadth Thrust).

Risques et perspectives d'évolution du marché

Vous trouverez ci-dessous le même graphique que celui présenté dans la lettre d'information du mois dernier.

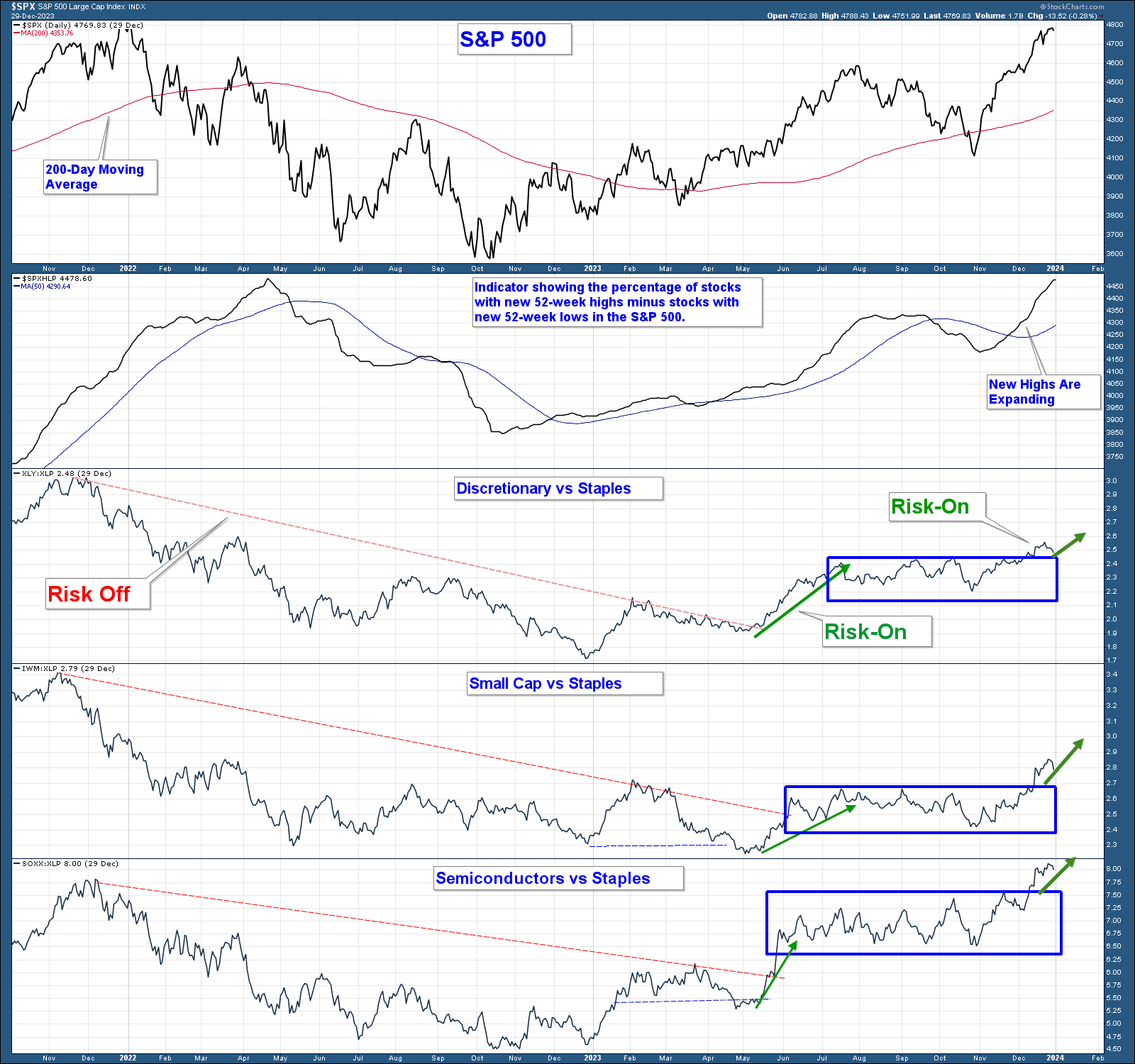

Le panneau supérieur est un graphique de l'indice S&P 500. Le deuxième panneau est un indicateur de l'ampleur du marché qui mesure le pourcentage d'actions atteignant de nouveaux sommets sur 52 semaines moins celles qui atteignent des creux sur 52 semaines. Les trois panneaux inférieurs sont des graphiques de force relative qui nous aident à déterminer si le marché se trouve dans un environnement haussier et favorable à la prise de risque. Voici ce que je retiens de ce graphique.

- Dans le deuxième panneau (S&P 500 New Highs-New Lows Percent), lorsque la ligne monte, le nombre d'actions atteignant de nouveaux sommets augmente, ce qui constitue un signal haussier de l'ampleur du marché. Lorsque la ligne est au-dessus de sa moyenne mobile, comme c'est le cas actuellement, la largeur du marché est positive.

- Les trois graphiques du bas sont des graphiques de force relative. Ils comparent les performances des actions Consommation discrétionnaire, Petite capitalisation et Semiconducteurs (indices à risque) à celles de Consommation de base, un secteur à risque. Lorsque la ligne descend, cela indique que l'actif à risque est moins performant et lorsqu'elle monte, les indices à risque sont plus performants. Les trois indices sont passés au-dessus d'une zone de consolidation, ce qui laisse présager un environnement haussier à risque.

Conclusion : La largeur du marché boursier est positive et les titres à risque sont plus performants que les titres à risque plus conservateurs, ce qui est le résultat de la volonté des investisseurs de prendre des risques. La largeur du marché et le sentiment sont haussiers.

Conclusion

Les données techniques du marché à long terme sont résolument haussières. La largeur du marché est positive, le marché est dans un environnement de prise de risque, les taux d'intérêt sont en baisse et la récession que la plupart des économistes prévoyaient pour 2023 ne s'est pas produite. Du moins, pas encore.

À court terme, le marché est suracheté et se trouve au niveau d'une résistance majeure. Le marché a besoin d'un répit, ce qui pourrait se traduire par un recul ou une consolidation des indices avant une nouvelle poussée à la hausse.

Bien que la majorité des données techniques soient positives pour le marché, si l'économie entre en récession cette année, les actions vont chuter brutalement.