- Le dollar américain se renforce alors qu'il teste ses plus hauts niveaux de juillet près de 103,5

- Dans le même temps, l'euro s'est affaibli et le yen s'est redressé par rapport au billet vert.

- Dans l'ensemble, le dollar pourrait rester fort à l'avenir, alors que l'euro et le yen s'affaiblissent.

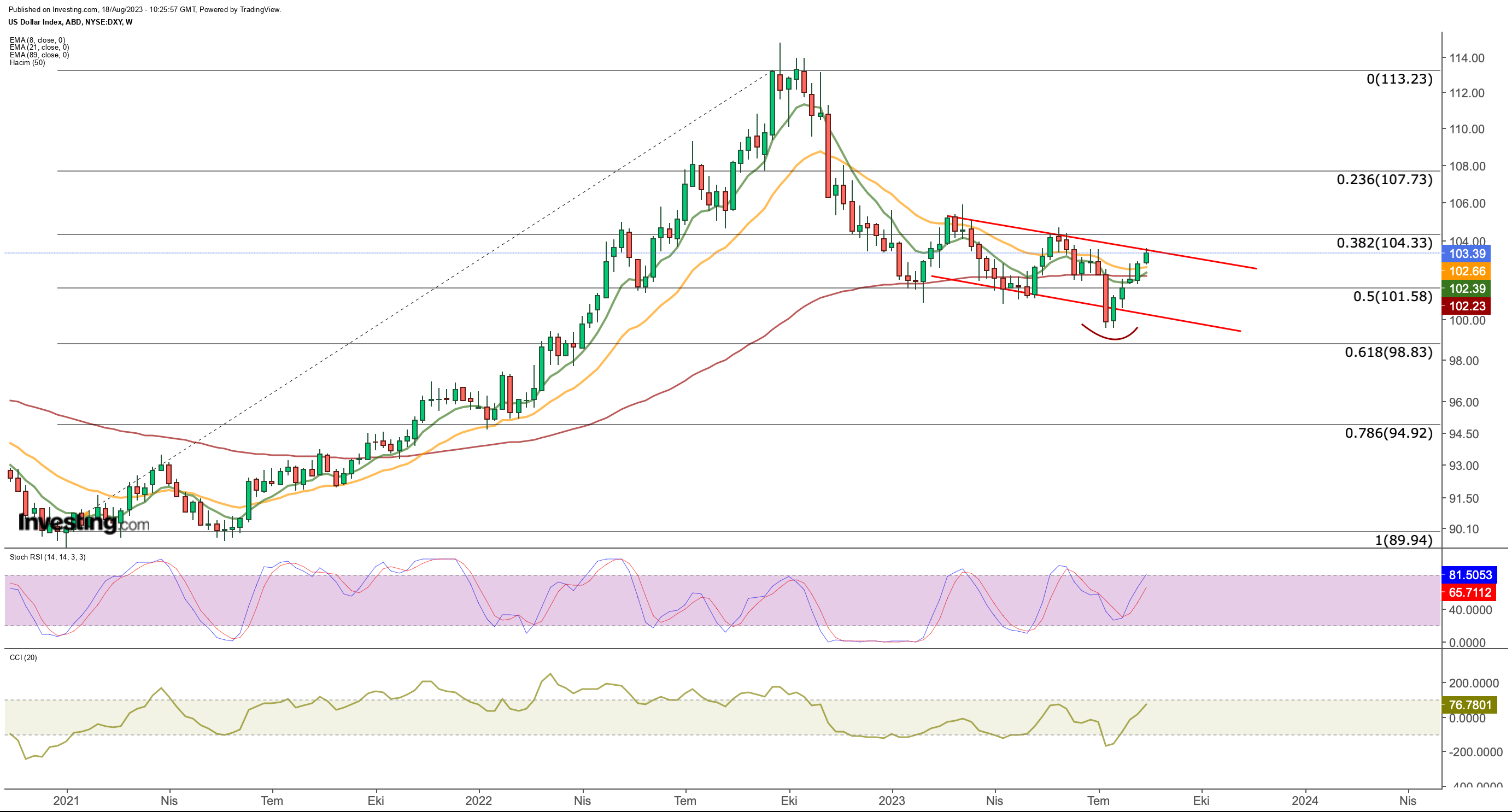

L'indice du dollar américain forme actuellement un nouveau sommet au sein de sa tendance 2023. Cette tendance a connu des pics plus bas en mars, mai et plus récemment en juillet.

Alors que le billet vert continue de se renforcer cette semaine, il teste les eaux au-dessus de son pic de juillet de 103,5. Il s'agit d'un point crucial, et nous surveillerons de près si l'indice rompt la tendance des pics inférieurs et amorce un renversement de la tendance baissière.

L'évolution des rendements des bons du Trésor pourrait également jouer un rôle important dans la hausse du DXY. Ceci est soutenu par la position politique de la Réserve fédérale et les données solides en provenance des États-Unis.

Cette semaine a été marquée par des événements importants. Les ventes au détail américaines ont dépassé les attentes, ce qui témoigne de la vigueur de l'économie. En outre, les minutes du FOMC ont réaffirmé l'engagement de la Fed à atteindre l'objectif de 2 %.

Les déclarations optimistes suggèrent qu'une période prolongée de taux d'intérêt plus élevés pourrait être à l'ordre du jour, ce qui renforce le dollar. En outre, les demandes d'allocations de chômage ont été conformes aux prévisions et l'indice manufacturier de la Fed de Philadelphie a fait un bond notable, ce qui a contribué à renforcer la position du dollar.

À l'inverse, les rendements des bons du Trésor américain 2 et 10 ans ont grimpé depuis le mois de mars, revenant à des niveaux record observés pendant la pandémie. Cette semaine, le rendement des bons du Trésor à 2 ans a atteint 5 %, et le rendement à 10 ans a atteint 4,33 %.

Si ces niveaux sont franchis, cela pourrait être haussier pour le dollar.

Compte tenu de la dynamique haussière du DXY, il semble que le dollar prenne en compte la possibilité que la Fed s'abstienne de procéder à une réduction anticipée des taux, en fonction des données économiques et du potentiel d'une nouvelle augmentation de 25 points de base avant la fin de l'année.

Dans cette perspective, si l'indice DXY clôture régulièrement au-dessus du niveau 104,3 sur une base hebdomadaire, soutenu par une rupture potentielle des rendements obligataires américains, cela pourrait servir de signal pour une rupture et potentiellement conduire le mouvement du dollar vers le niveau 108.

Inversement, si le niveau de résistance critique de 103 n'est pas dépassé, cela pourrait entraîner une pression sur le dollar. Dans un tel scénario, nous pourrions anticiper un repli vers le niveau 100 dans le mouvement d'oscillation du DXY à l'intérieur de son canal.

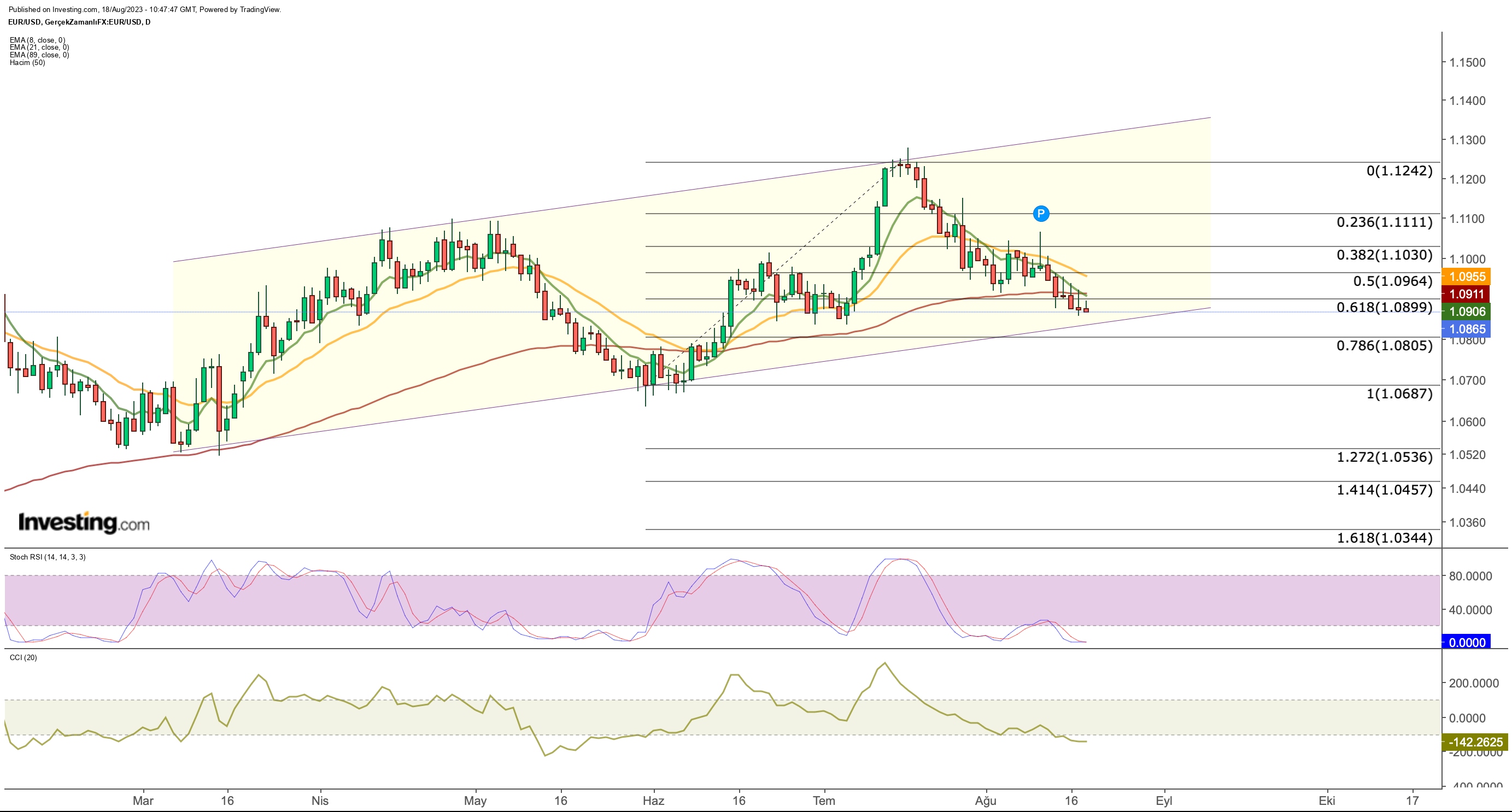

Analyse technique EUR/USD

La paire EUR/USD a maintenu sa trajectoire baissière contre le dollar au cours de la semaine. Ce mouvement reste cohérent avec le canal ascendant de moyen terme observé précédemment.

Sur le graphique journalier, alors qu'il y avait des indications d'un renversement potentiel dans le retracement à court terme qui était en cours depuis le mois dernier, la paire a terminé la semaine avec une clôture en dessous du niveau de 1,1.

Par conséquent, la tendance à la baisse a persisté, dirigeant la paire vers la limite inférieure du canal.

À ce stade, le niveau 1,08 - 1,083 revêt une importance significative pour la paire EUR/USD. D'un point de vue technique, une rupture à la baisse de ce niveau de prix pourrait potentiellement signaler les premières indications d'un renversement de tendance.

En outre, l'attention a été attirée sur l'apparition de valeurs de moyennes mobiles exponentielles (EMA) à court terme qui se croisent en dessous de l'EMA à trois mois. Après le croisement positif de la moyenne mobile exponentielle en juin, la paire EUR/USD est montée jusqu'à environ 1,12.

Par conséquent, si les clôtures quotidiennes tombent en dessous de 1,08, cela pourrait amplifier les attentes d'un nouvel affaiblissement, ce qui pourrait faire apparaître la région de 1,05 comme le prochain plus bas potentiel pour la paire EUR/USD, semblable à ses niveaux du premier trimestre de l'année.

D'un autre côté, la préservation du niveau de support de 1,08 soutiendrait la dynamique du canal. Cela pourrait conduire à des discussions sur la paire EUR/USD surmontant la résistance de 1,1, encouragée par des achats réactifs, et potentiellement forgeant un nouveau sommet de 2023 au-delà du niveau de 1,1277.

Enfin, l'indice stochastique de force relative (RSI) sur le graphique journalier suggère que les niveaux actuels pourraient représenter un plancher. Néanmoins, pour que le signal soit confirmé, l'indicateur doit établir un plancher au-dessus du niveau 20.

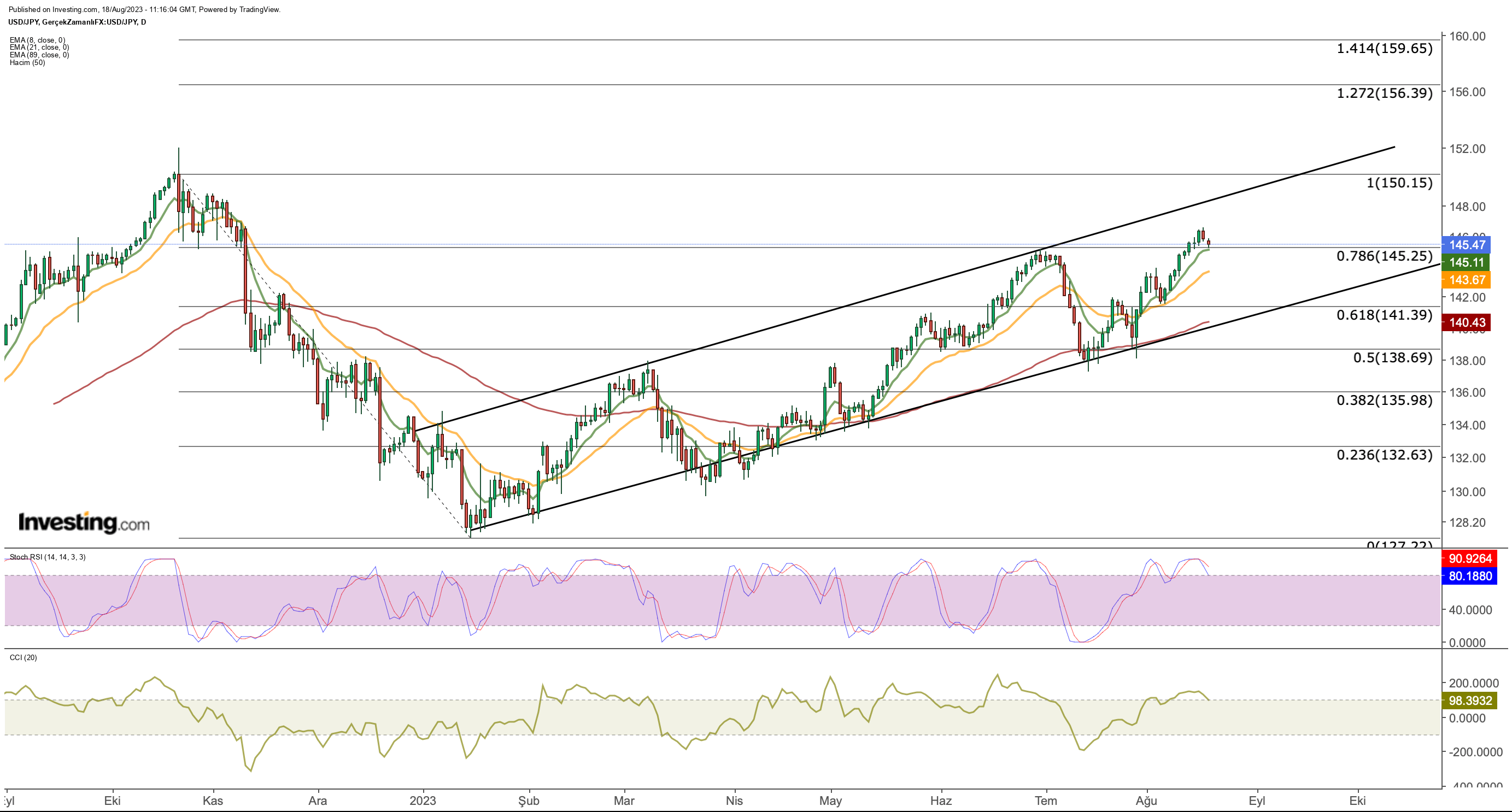

USD/JPY

La paire USD/JPY a maintenu sa trajectoire haussière tout au long de la semaine, après une correction en juillet. Cette semaine, la paire a tenté de franchir une zone de résistance importante.

La paire USD/JPY a grimpé à environ 145 yens cette semaine, atteignant le niveau Fib 0,786, s'alignant sur la tendance baissière qui a été initiée au cours du dernier trimestre de l'année précédente.

Après l'intervention de la Banque du Japon (BoJ) sur le marché en raison d'une tendance à la hausse du taux de change l'année dernière, une dynamique baissière s'est installée jusqu'au début de l'année 2023. Actuellement, la paire USD/JPY semble être revenue dans la zone d'intervention.

Au cours de cette semaine, la paire a atteint son plus haut niveau de l'année à 146,5. Si ce sommet est dépassé et maintenu avec des clôtures quotidiennes au cours de la semaine à venir, la réapparition potentielle de discussions d'intervention autour de la zone des 150 yens sera surveillée de près.

À l'inverse, la BoJ adopte une approche contraire en maintenant un environnement de taux d'intérêt négatifs grâce à sa politique monétaire accommodante, ce qui contraste avec la politique de resserrement de la Réserve fédérale.

Bien que cette dynamique favorise la position du dollar, l'introduction d'une nouvelle stratégie d'achat de yens par la BoJ pourrait induire un changement de direction de la tendance. Dans ce scénario, l'USD/JPY pourrait établir de nouveaux niveaux inférieurs à 140 dans une possible tendance baissière.

Aujourd'hui, le Japon a publié ses données d'inflation de base, révélant une nouvelle décélération de l'inflation de base à 3,1 % en juillet, contre 3,3 % en juin. Malgré ce ralentissement, il est peu probable que l'inflation atteigne l'objectif à court terme de 2 % de la BoJ.

Néanmoins, par rapport à d'autres banques centrales dans les pays développés où l'inflation diminue malgré des politiques expansionnistes continues, la BoJ semble avoir une position plus indulgente à l'égard de l'inflation.

***

Clause de non-responsabilité : Cet article a été rédigé uniquement à des fins d'information ; il ne constitue pas une sollicitation, une offre, un conseil, une consultation ou une recommandation d'investissement, et n'a pas pour but d'encourager l'achat d'actifs de quelque manière que ce soit. Veuillez noter que tout type d'actif est évalué à partir de multiples perspectives et comporte un risque élevé. Par conséquent, chaque décision d'investissement et les risques qui y sont associés relèvent de la responsabilité de l'investisseur.