- Upstart Holdings était l'une des entreprises les plus performantes et les plus appréciées des investisseurs en quête de croissance. Compte tenu de l'énorme liquidation depuis octobre 2021 en raison des craintes accrues de récession et des défis liés aux pandémies, la question est de savoir s'il s'agit maintenant d'un achat.

- Voyons s'il reste encore de la valeur, les actions ayant perdu plus de 75 % depuis le début de l'année.

- En utilisant les suggestions du modèle d'InvestingPro+, ainsi que les récents défis macroéconomiques et au niveau de l'entreprise, nous pensons que le titre est correctement valorisé.

- Pour des outils, des données et du contenu qui vous aideront à prendre de meilleures décisions d'investissement, essayez InvestingPro+.

- Capitalisation boursière : 3,24 milliards de dollars

- Cours actuel/intervalle de 52 semaines : 38,23 $ (25,43 $ - 401,49 $)

- Ratio C/B : 20,5x

Avec la hausse de 75 points de base du taux directeur de la Fed américaine, la plus importante depuis 1994, les investisseurs tiennent compte d'un risque accru de récession. Cela affecte toutes les sociétés de croissance et divers sous-secteurs. Par exemple, il y a Upstart Holdings, Inc. (NASDAQ : UPST), une nouvelle fintech dont les investisseurs ont peut-être fini par douter étant donné les craintes accrues de récession et la courte histoire d'Upstart en tant que société publique (IPO - fin 2020). La preuve récente en est le plongeon de plus de 8 % de l'action Upstart le jeudi 16 juin, sans aucune nouvelle importante de la société et dans le sillage de la hausse des taux de la Fed.

Alors qu'elle incarne l'enthousiasme des investisseurs pour la croissance après son introduction en bourse à la fin de 2020, l'action de la société s'est effondrée depuis le sommet historique d'octobre dernier (plus de 90 % de baisse) en raison des difficultés liées à la pandémie. Cependant, il est important de noter que, malgré une vente massive, la société a amélioré ses finances au cours des derniers trimestres. Le chiffre d'affaires est passé de 66,8 millions de dollars pour le trimestre clos le 30 septembre 2020 à 311,1 millions de dollars pour le trimestre clos le 31 mars 2022, et le résultat d'exploitation est passé de 11,1 millions de dollars pour le trimestre clos le 30 septembre 2020 à 34,9 millions de dollars pour le trimestre clos le 31 mars 2022. L'enthousiasme pour la croissance s'est donc accompagné de résultats commerciaux, du moins en partie.

Dans cet article, nous utiliserons InvestingPro+, et tiendrons compte des récents changements macroéconomiques et au niveau de l'entreprise, pour analyser la société et voir si elle vaut la peine d'être achetée après cette énorme chute.

Décortiquer Upstart

Upstart Holdings, Inc. est une plateforme de prêt d'intelligence artificielle (IA) basée sur le cloud qui fournit des prêts à la consommation en utilisant des variables non traditionnelles, telles que l'éducation et l'emploi, pour estimer la solvabilité. Sa plateforme regroupe les demandes de prêts des consommateurs et les connecte à son réseau de banques partenaires dotées d'IA.

Statistiques de base :

Remarque : Toutes les données relatives aux prix sont celles du cours de clôture du 21 juin.

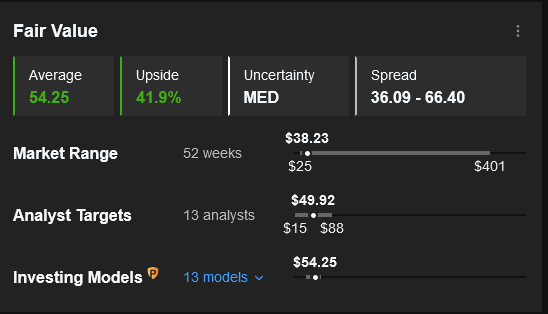

InvestingPro+ montre que l'objectif de cours moyen des 13 analystes qui suivent le titre est de 49,92 $ (30,6 % de hausse par rapport au cours actuel), tandis que la juste valeur basée sur les modèles InvestingPro est de 54,25 $ (41,9 % de hausse par rapport au cours actuel).

Source : InvestingPro+

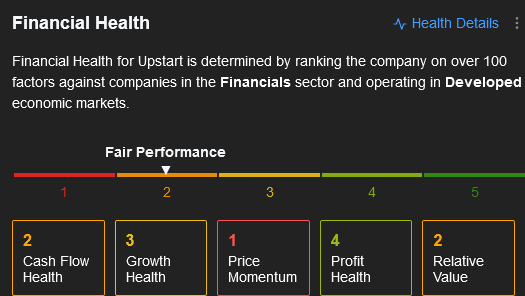

InvestingPro+ évalue également la santé financière de l'entreprise à 2 sur 5, ce qui positionne Upstart Holdings pour une performance moyenne.

Source : InvestingPro

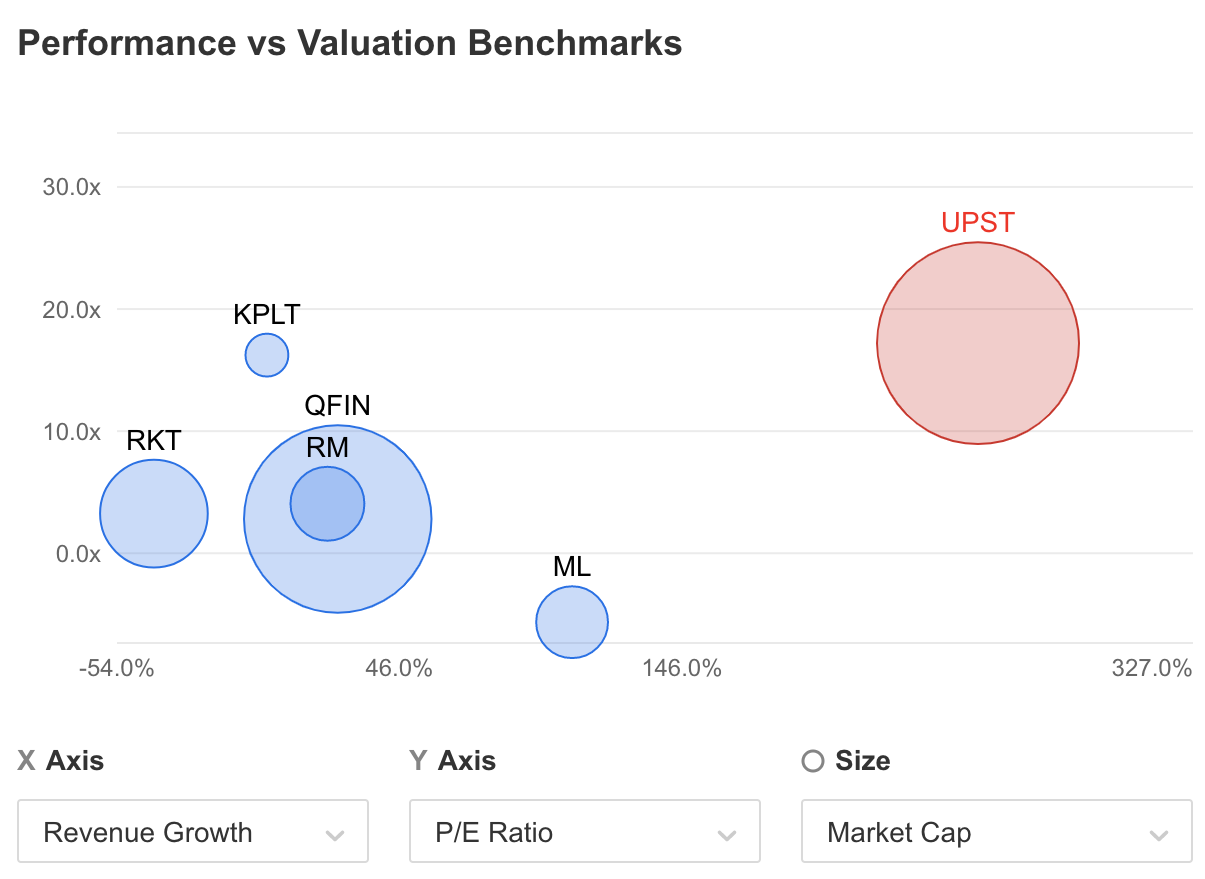

En plus d'un score de santé financière plutôt faible, le graphique Performance vs. Valuation Benchmarks montre que Upstart Holdings a le ratio PE le plus élevé parmi ses pairs.

Source : InvestingPro+

Fin de la lettre de non-intervention. Qu'est-ce que cela signifie ?

Récemment, la société a demandé au Consumer Financial Protection Bureau (CFPB) la résiliation de sa lettre de non-intervention (qui l'immunise contre toute accusation de violation de la loi sur les prêts équitables en ce qui concerne son algorithme de souscription), dans l'intention d'ajouter un nombre important de nouvelles variables à son modèle de souscription et de tarification. Qu'est-ce que cela signifie ?

Les analystes de Wedbush pensent que la société pourrait resserrer encore davantage sa boîte de crédit à la suite de cette résiliation. Cela pourrait entraîner une baisse progressive du nombre de prêts accordés par rapport aux prévisions, mettant ainsi en péril les prévisions de la société.

D'un point de vue positif, cependant, cette résiliation devrait donner à la société plus de flexibilité pour apporter des changements en temps réel à son modèle sans avoir besoin d'obtenir une approbation.

Augmentation des taux de pertes et des coûts de financement

Au cours de sa présentation lors d'une conférence la semaine dernière, la direction d'Upstart a déclaré que les taux de pertes ont augmenté de manière significative d'octobre à février, tout en notant que les taux sont restés relativement stables depuis février. Alors que la capacité de paiement de l'emprunteur n'est pas beaucoup affectée par l'inflation elle-même, un bond du taux de chômage montre une forte corrélation avec les taux de perte.

La direction a mentionné que l'augmentation des attentes de rendement des investisseurs et les taux de perte exercent une pression à la hausse sur les coupons des emprunteurs, ce qui rend moins probable l'acceptation d'un prêt par l'emprunteur et aussi moins probable l'approbation du prêt par la société compte tenu de ses fourchettes de TAP. La société est également incitée à augmenter son taux d'acceptation dans l'environnement actuel, ce qui pourrait exercer une pression sur les volumes de montage.

Le coût du financement de la société est élevé et en hausse, comme le montre la dernière titrisation, ce qui, selon les analystes de Wedbush, pourrait entraîner un ralentissement ou un déclin de la croissance des montages. Selon les analystes, la proposition de valeur de la société aux emprunteurs est sous pression étant donné qu'elle a augmenté la tarification des prêts jusqu'à 400 pb alors que les taux des cartes de crédit n'ont augmenté que de 75 pb avec le taux préférentiel. Cela pourrait rendre les prêts d'Upstart moins attrayants pour les emprunteurs potentiels et conduire à un ralentissement ou à un déclin de la croissance des montages.

Upstart n'est pas assez bon marché compte tenu des défis à relever

Compte tenu des défis susmentionnés auxquels la société est confrontée, tels que les risques de resserrement du crédit, l'augmentation des taux de pertes, le déclin de la croissance des prêts, ainsi que le faible score de santé financière selon InvestingPro+ et le ratio PE élevé, nous ne recommandons pas d'acheter l'action maintenant.

Bien que Pro+ suggère qu'il existe une certaine valeur inhérente à la société (potentiel de hausse de 30,6 % sur la base des objectifs des analystes et de 41,9 % sur la base des modèles d'InvestingPro+), nous pensons qu'il s'agit d'un moment délicat pour entrer en bourse, compte tenu des défis mentionnés ci-dessus. Par conséquent, il est peut-être temps d'attendre jusqu'à ce que les choses soient plus claires lors de la publication des résultats de la société le 8 août prochain.

Clause de non-responsabilité : Je n'ai aucune position dans Upstart Holdings Inc (NASDAQ:UPST) ou dans les actions mentionnées.