La Banque du Japon a maintenu ses principaux paramètres de politique inchangés et n'a apporté aucune modification à ses prévisions, ce qui a fait baisser la devise yen par rapport à la devise dollar. Mais nous pensons que le changement de ton est clair et que des modifications majeures seront apportées à la politique au début de l'année prochaine.

-0,1 % - Taux d'équilibre de la politique monétaire - 0,0 % Objectif de rendement à 10 ans

- Comme prévu

Pas de surprise de la part de la Banque du Japon

L'annonce de la présence du ministre de la politique économique, Yoshitaka Shindo, à la réunion de politique monétaire de la Banque du Japon a suscité des spéculations sur le marché quant à un changement de politique plus rapide que prévu. Il est rare qu'un ministre assiste à une réunion de la BoJ et, par le passé, lorsque la Banque prenait des décisions politiques majeures, de hauts responsables du gouvernement assistaient à la réunion, de sorte que le marché s'attendait à un changement de cap de la part de la BoJ.

Mais il s'est avéré que ce n'était là qu'un vœu pieux du marché. Conformément à notre opinion, la Banque du Japon a décidé à l'unanimité de maintenir son taux directeur à -0,1 % et son objectif de rendement à 10 ans à 0,0 %, tout en conservant son orientation pessimiste "prendre des mesures supplémentaires d'assouplissement monétaire sans hésitation si nécessaire", ce qui a peut-être le plus déçu certains acteurs du marché. Mais il est trop tôt pour être déçu. Il convient de noter que l'évaluation de l'économie par la BoJ, en particulier son évaluation des prix et de la consommation privée, a changé et qu'il est plus important de lire entre les lignes. La formulation de la BoJ, à notre avis, ouvre la voie à une normalisation l'année prochaine. Par exemple, la Banque a déclaré que la consommation privée a continué d'augmenter modérément, que l'IPC en glissement annuel est susceptible d'augmenter au-dessus de 2 % jusqu'à l'exercice 2024, que l'inflation sous-jacente de l'IPC est susceptible d'augmenter progressivement et que les attentes en matière d'inflation ont augmenté modérément.

Le gouverneur Ueda s'est montré positif à propos de l'inflation durable et de la hausse des salaires, mais pas suffisamment pour plaire au marché

Alors que la BoJ n'a pas bougé et qu'elle a maintenu inchangées ses orientations de politique monétaire, l'attention du marché s'est rapidement portée sur ce que le gouverneur Kazuo Ueda allait dire au sujet de l'orientation future de la politique monétaire lors de sa conférence de presse.

Les commentaires du gouverneur Ueda sur l'inflation et la croissance des salaires ont semblé très positifs, notamment "les chances d'atteindre l'objectif de 2 % augmentent" et "nous progressons régulièrement vers la réalisation d'une inflation stable de 2 %". Nous pensons que ses remarques ont ouvert la voie à une normalisation de la politique monétaire. Cependant, bien que le plan de sortie et le calendrier d'une telle action soient encore assez ambigus, il a clairement communiqué avec le marché sur l'orientation de la politique.

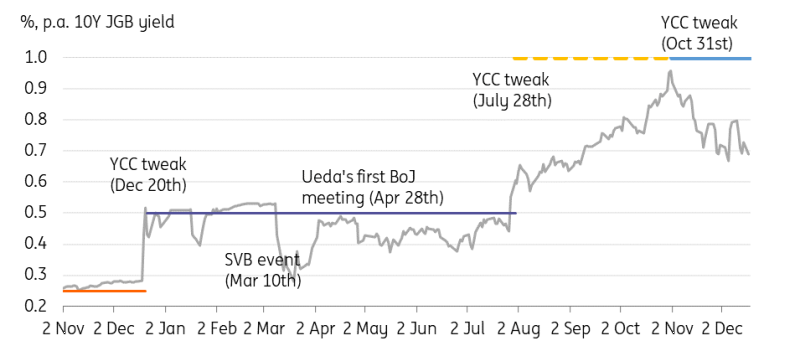

Ajustements de la politique monétaire de la Banque du Japon au cours des 12 derniers mois

Source : Banque du Japon, CEIC Banque du Japon, CEIC

Quelles sont les prochaines étapes ?

Nous pensons toujours que le mois de janvier est la date probable à laquelle la BoJ commencera à ajuster sa politique - en abandonnant le contrôle de la courbe des taux. Le gouverneur Ueda a indiqué qu'il n'y avait pas beaucoup de nouvelles données avant la réunion de janvier, et que l'option d'une hausse des taux ne serait donc pas à l'ordre du jour. Mais en janvier, la Banque du Japon publiera son dernier rapport sur les perspectives macroéconomiques et nous supposons que les perspectives d'inflation de l'IPC seront révisées à la hausse pour 2024 et 2025, au-dessus de 2 %. En outre, grâce à la reprise des bons du Trésor américain, le rendement des JGB à 10 ans devrait rester inférieur au taux de référence actuel de 1 %. Ces conditions justifieront probablement le changement de la politique de contrôle de la courbe des taux. En mars, la Banque du Japon ne souhaitera pas modifier sa politique car cette période coïncide avec la fin de l'année fiscale.

La première hausse des taux interviendra quelque temps après, au cours du deuxième trimestre. D'ici là, l'examen de la politique de la BoJ sera terminé et la BoJ aura plus de preuves d'une inflation durable et d'une croissance solide des salaires après la saison des négociations salariales du printemps. Mais le marché anticipera probablement une telle décision à l'avance, de sorte que la volatilité des marchés du yen et des taux devrait être élevée au début de l'année prochaine.

FX : La prudence de la BoJ ramène les taux sur le siège du conducteur

La réaction du marché des changes a reflété la déception des investisseurs face aux orientations inchangées de la Banque du Japon : le yen pousse le niveau 144 au moment où nous écrivons, soit une baisse d'environ 0,80 % sur la journée. En effet, les propos d'Ueda sur les perspectives d'inflation ouvrent la voie à une normalisation en deux étapes : l'abandon du YCC en janvier et une hausse en avril. Les attentes du marché semblent largement conformes à ce calendrier, et la réaction négative d'aujourd'hui sur le yen semble être principalement un débouclage des paris sur un mouvement surprise (dans la communication, plus que dans les taux) aujourd'hui et sur une hausse en janvier. Il n'y a pas eu de repricing dovish majeur sur l'ensemble de la courbe des JGB.

Nous pensons que les facteurs externes - la dynamique des taux d'intérêt américains en particulier - vont reprendre le devant de la scène pour le yen. La communication de la BoJ semble viser à réaffirmer que la Banque ne sera pas précipitée dans la normalisation par le marché et que la transition vers la fin des taux négatifs sera probablement graduelle. Cela peut dissuader les marchés de prendre de nouveaux paris optimistes au cours de la nouvelle année, et les actions sur les taux de change pourraient se concentrer davantage sur le moment où les changements effectifs sont effectués plutôt que sur la période précédant les réunions.

Nous restons baissiers sur l'USD/JPY en 2024, car le JPY survendu peut encore bénéficier de la normalisation de la politique de la BoJ et, surtout, nous nous attendons à ce que la Réserve fédérale surpasse le marché en réduisant ses taux de 150 points de base. Cependant, une rupture décisive sous les 140 pourrait n'avoir lieu qu'au deuxième trimestre de l'année prochaine.