Les marchés sont déchirés. La BCE augmentera-t-elle ou non ses taux cette semaine ? Nous pensons que oui, mais nous examinons comment différents scénarios peuvent avoir un impact sur les taux et les devises. Même dans notre scénario de base, nous pensons qu'il sera très difficile de convaincre les marchés qu'il ne s'agit pas d'un pic, et les dissidents dovish pourraient se mettre en travers du chemin. La hausse des taux de l'euro et de l'euro pourrait ne pas être très importante et, surtout, de courte durée.

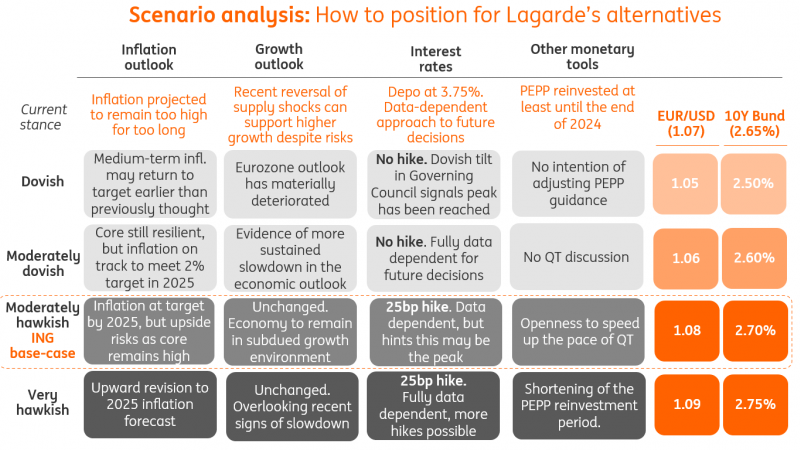

Comme indiqué dans l'aperçu de la réunion de la Banque centrale européenne de notre équipe économique, nous sommes très favorables à une hausse des taux cette semaine. Le consensus des économistes penche légèrement en faveur d'un maintien, et les marchés considèrent également qu'il y a plus de chances qu'il n'y ait pas de changement (60 %). Dans le graphique ci-dessus, nous analysons quatre scénarios différents, y compris notre scénario de base, et l'impact prévu sur l'EUR/USD et les bunds à 10 ans.

Nous nous attendons à ce que le Conseil des gouverneurs soit plus fragmenté que d'habitude lors de cette réunion. Quelle que soit la direction que la BCE décidera de prendre, le débat sera probablement plus vif que lors des réunions précédentes, car les pressions inflationnistes persistantes sont contrebalancées par des preuves de la détérioration rapide des conditions économiques dans la zone euro. Par conséquent, il faut s'attendre à ce que le message global de la BCE soit influencé non seulement par la communication écrite, mais aussi par : a) la mesure dans laquelle la présidente Christine Lagarde parvient à dissimuler les divisions et les désaccords croissants au sein du Conseil des gouverneurs lors de la conférence de presse et b) toute "fuite" dans les médias après la réunion, qui pourrait être utilisée par les dissidents pour influencer l'impact sur le marché.

Les taux : Comment faire passer un message optimiste face aux vents contraires macroéconomiques ?

Les perspectives macroéconomiques modérées limitent les attentes en matière de hausse des taux de la BCE, ce qui a entraîné une baisse considérable des taux d'intérêt réels depuis juillet, une mesure de la manière dont le marché perçoit l'orientation de la politique de la BCE. En fait, comme l'a récemment souligné Isabel Schnabel de la BCE, le niveau des taux d'intérêt réels sur l'ensemble de la courbe est tombé aux niveaux qui prévalaient également lors de la réunion de la BCE en février, si ce n'est même plus bas.

En prêchant la dépendance aux données, la BCE a réduit sa capacité à prendre des engagements crédibles en ce qui concerne les perspectives de taux, malgré sa promesse de maintenir des politiques suffisamment restrictives pour atteindre ses objectifs en matière d'inflation.

C'est pourquoi nous estimons que la balance des risques penche toujours en faveur d'une hausse des taux cette semaine - les actes sont plus éloquents que les paroles. Le marché n'accorde qu'une probabilité de 40 % à une hausse, ce qui souligne le potentiel de surprise du marché. Toutefois, le marché considère que la probabilité globale d'une hausse est de 70 % avant la fin de l'année, ce qui suggère qu'une grande partie de la réévaluation pourrait simplement consister à anticiper les futures hausses, mais pas nécessairement à adopter un nouveau resserrement en plus de cela. Après tout, l'histoire macroéconomique n'a pas changé et même dans les délibérations de la BCE cette semaine, l'affaiblissement de la toile de fond pourrait prendre plus d'importance.

Les marchés pourraient avoir l'impression que c'est la fin probable du cycle de hausse. Toutefois, la BCE pourrait vouloir contrer l'idée qu'il s'agit de la fin de ses efforts globaux de lutte contre l'inflation. La mesure dans laquelle elle y parviendra déterminera dans quelle mesure la courbe sera flatteuse pour les investisseurs en cas de hausse. Un regain d'intérêt pour le resserrement quantitatif pourrait contribuer à soutenir les taux longs sur une base relative. D'autres moyens de resserrement, tels que l'ajustement des ratios de réserves obligatoires (certains membres de la BCE, comme le président de la Bundesbank Joachim Nagel, estiment qu'il est possible d'agir dans ce domaine), auraient probablement moins d'impact sur les taux longs.

La BCE pourrait être une bouée de sauvetage, et non un trampoline, pour l'EUR/USD

La réunion de septembre de la BCE sera un événement à risque binaire pour l'euro. Notre scénario de base prévoit une hausse des taux, ce qui se traduirait par une hausse de l'euro après l'annonce, car le marché penche en faveur d'un maintien. Mais comme l'EUR/USD est sur une trajectoire baissière constante depuis le pic de 1,12 en juillet, la vraie question est de savoir si une hausse inverserait la tendance. La réponse courte est probablement non, mais il y a quelques considérations importantes à prendre en compte.

Tout d'abord, il convient d'expliquer pourquoi nous pensons que l'impact d'une hausse de la BCE sur le marché des changes sera de courte durée. L'une des principales raisons est la fixation des prix : les marchés ont douté de la capacité de la BCE à relever son taux directeur cette semaine (9 points de base pris en compte), mais ils continuent d'envisager un resserrement total de 17 points de base d'ici à la fin de l'année. Il est permis de penser que les faucons de la BCE n'auront pas grand intérêt à procéder à une hausse cette semaine et à adopter un ton dovish, étant donné que le resserrement effectif par le biais des taux serait limité. Toutefois, compte tenu de la détérioration rapide de la situation économique dans la zone euro et de l'augmentation des dissensions au sein de la BCE, il sera difficile de convaincre les marchés d'envisager un resserrement supplémentaire.

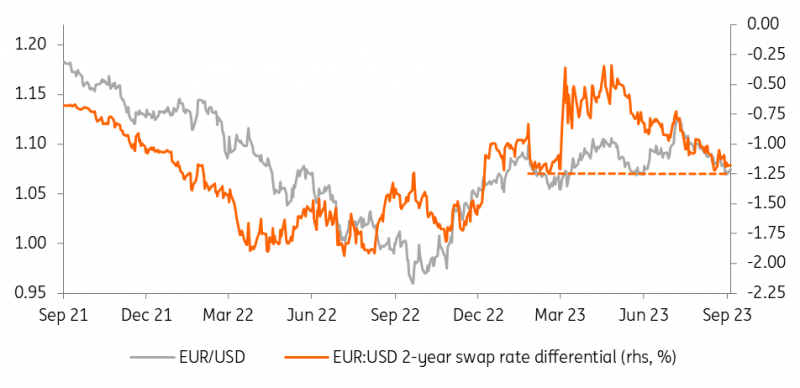

Lorsque l'on examine l'écart de taux de swap à deux ans entre l'euro et le dollar, un important moteur des fluctuations monétaires, on constate qu'il s'est récemment approché du niveau de soutien de -125 pb (cinq "longueurs" de banque centrale entre la Réserve fédérale et la BCE). Rappelons que le taux de swap nous indique le taux moyen attendu pour les deux prochaines années, et qu'il inclut donc les attentes concernant les dernières mesures du cycle de resserrement (le cas échéant) et les réductions de taux. L'élargissement récent de l'écart en faveur du dollar n'est pas dû à une révision à la hausse des prévisions de hausse des taux de la Fed, mais à une réduction des paris d'assouplissement aux États-Unis pour l'année prochaine.

EUR/USD et écart de swap à court terme

Les cycles de hausse des taux arrivant à leur terme, les taux de swap sont de plus en plus sensibles aux attentes concernant le calendrier et le rythme des cycles d'assouplissement. Ces attentes sont toutefois beaucoup moins contrôlables par la communication de la banque centrale et dépendent davantage des données.

Mais la BCE peut-elle au moins montrer des signes d'un front hawkish uni et repousser de manière convaincante les spéculations sur les baisses de taux ? (La première baisse de la BCE est prévue pour juillet 2024). Dans le cas contraire - et nous pensons vraiment que ce sera le cas - le mieux que la présidente Lagarde puisse faire pour l'euro est d'offrir une bouée de sauvetage.

Toutefois, la BCE pourrait finir par avoir un impact plus durable sur le marché des changes en accélérant le resserrement quantitatif. Toutefois, cela s'accompagne évidemment de risques non négligeables pour les spreads périphériques, et les décideurs politiques pourraient vouloir agir avec prudence à cet égard.

Après l'impact à court terme, l'EUR/USD devrait à nouveau être entraîné principalement par la jambe dollar, ou en d'autres termes par les attentes en matière de taux de la Fed et les données américaines. Nous prévoyons toujours un retournement à la hausse de la paire, mais la patience est de mise pour les haussiers de l'EUR/USD comme nous, et d'autres corrections à la baisse, même après une éventuelle surprise hawkish de la BCE, constituent un risque très tangible.

Avertissement: Cette publication a été préparée par ING (AS:INGA) uniquement à des fins d'information, indépendamment des moyens, de la situation financière ou des objectifs d'investissement de l'utilisateur. Ces informations ne constituent pas une recommandation d'investissement, ni un conseil d'investissement, juridique ou fiscal, ni une offre ou une sollicitation d'achat ou de vente d'un quelconque instrument financier. Plus d'informations