Le Bitcoin prouve une fois de plus qu'il est un actif à risque et non une valeur refuge

Frank Holmes | 13/08/2024 08:14

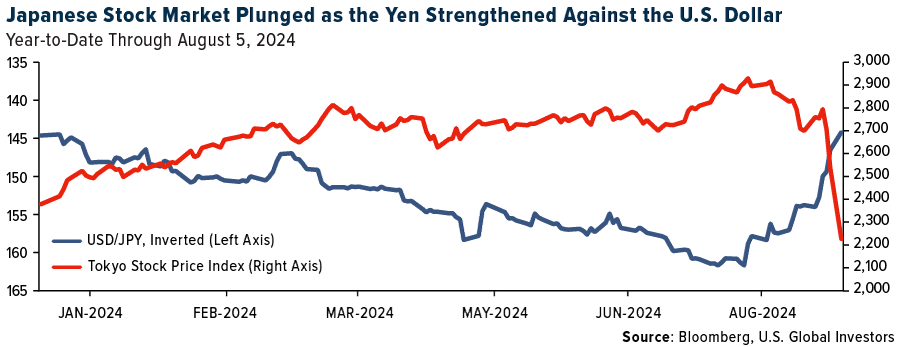

Lundi dernier, les actions mondiales et les actifs numériques ont subi une chute spectaculaire, le dénouement de l'opération de portage sur le yen japonais ayant ébranlé les marchés. L'indice S&P Global Broad Market Index (BMI), qui mesure la performance de plus de 14 000 actions dans le monde, a reculé de 3,3 %, son pire jour de bourse depuis plus de deux ans. L'indice des cours de la bourse de Tokyo, ou TOPIX, a chuté de 20 %, enregistrant ainsi sa plus forte baisse en trois jours. Quant à l'indice Bloomberg Galaxy Crypto Index, il a chuté de 17,5 %.

En tant qu'investisseur ayant traversé de nombreuses tempêtes boursières au fil des décennies, je pense qu'il est important de comprendre les causes sous-jacentes de ces mouvements et les leçons qu'ils peuvent nous apporter.

Les opérations de portage, pour ceux qui ne les connaissent pas, consistent à emprunter dans une monnaie à faible taux d'intérêt, comme le yen japonais ou le franc suisse, et à investir le produit de l'emprunt dans des actifs à plus haut rendement ailleurs. Cette stratégie s'est avérée extrêmement rentable, compte tenu de la politique de taux zéro menée de longue date par la Banque du Japon (BOJ).

Toutefois, le récent relèvement des taux d'intérêt par la Banque du Japon a mis à mal ces opérations, entraînant une appréciation rapide du yen par rapport au dollar américain. Comme beaucoup d'entre vous le savent, une monnaie locale forte peut exercer une pression sur le marché boursier du pays concerné, car les produits exportés deviennent moins compétitifs.

L'appréciation du yen fait écho aux crises financières passées

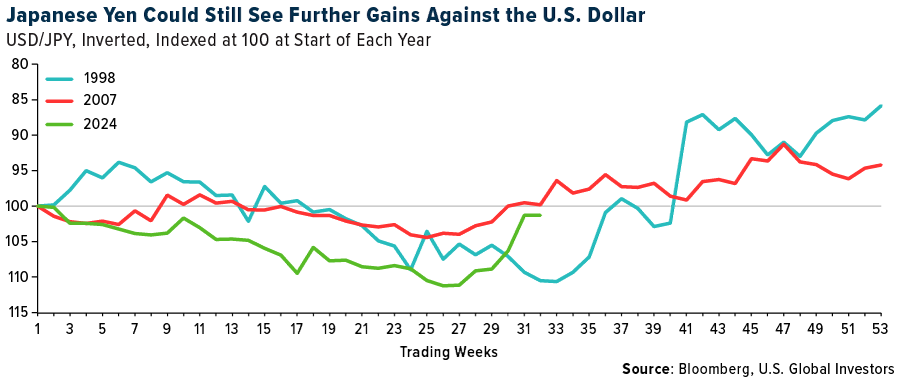

L'appréciation du yen a fait écho à des épisodes passés, tels que l'effondrement du fonds spéculatif Long-Term Capital Management (LTCM) en 1998 et la crise des prêts hypothécaires à risque en 2007, au cours desquels le yen s'est apprécié de 20 % par rapport à son niveau le plus bas. Début août, le yen s'était déjà apprécié de plus de 10 % par rapport au dollar américain.

À la suite de cette chute, la Banque du Japon a revu sa position, le vice-gouverneur Shinichi Uchida s'engageant à ne pas procéder à de nouvelles hausses de taux dans un contexte d'instabilité du marché. Cela devrait apporter un certain soulagement à court terme, mais les implications plus larges du rebond du yen et le dénouement du carry trade continueront probablement d'influencer les marchés.

Compte tenu de ces évolutions, je recommande la prudence. L'histoire suggère que le dénouement n'est pas encore terminé. Dans un rapport daté du 9 août, JPMorgan (NYSE:JPM) estime que le dénouement est à peu près à mi-chemin. De plus, les marchés financiers tablent sur de multiples baisses de taux de la part de la Réserve fédérale cette année, ce qui pourrait encore exacerber le dénouement du carry trade. Dans un tel scénario, il est prudent de rester prudent en achetant la baisse.

La volatilité de Bitcoin remet en question le discours sur l'or numérique

Alors que les actions s'effondraient, le comportement de Bitcoin a suscité un vif intérêt. Le plus grand actif numérique au monde a chuté de 17 % lundi dernier - passant brièvement sous la barre des 50 000 dollars pour la première fois depuis février - avant de récupérer une partie de ses pertes et de terminer la journée en baisse de 8 %.

Cette situation contraste avec celle de l'or, qui a chuté d'un peu plus de 1 % sur la journée.

La chute du bitcoin met en évidence un point crucial : Alors qu'elle est souvent présentée comme de l'"or numérique", certains pensent que la crypto-monnaie doit encore faire ses preuves en tant que réserve de valeur stable en période de tensions sur les marchés.

"Bien que l'or et le bitcoin soient tous deux des instruments à coupon zéro dont l'offre est limitée, [le bitcoin] ne présente pas les propriétés de 'réserve de valeur' de l'or", a déclaré David Glass, analyste chez Citi, dans une note publiée cette semaine.

Notre propre analyse ajoute un peu de couleur à la conclusion de Citi et montre que le bitcoin s'est historiquement comporté plus comme un actif à risque que comme une valeur refuge. Au cours de la dernière décennie, pendant les 10 pires mois de l'année pour le S&P 500, le bitcoin a chuté en moyenne de 6,4 %, tandis que l'or est resté légèrement positif avec un rendement moyen de 0,8 %. En revanche, au cours des dix mois les plus favorables, le bitcoin a fait un bond spectaculaire de 22,4 % en moyenne, dépassant largement le rendement de l'or (1,5 %).

Cela suggère que le bitcoin peut offrir des rendements potentiels plus élevés que l'or pendant les périodes de hausse du marché, mais qu'il présente un risque plus élevé pendant les périodes de baisse. C'est pourquoi je recommande toujours une pondération de 10 % dans l'or et les actions minières pour les investisseurs plus conservateurs, tandis que le bitcoin et les autres actifs numériques peuvent être plus attrayants pour les investisseurs ayant un horizon temporel plus long ou une tolérance au risque plus élevée.

***

Négocier des instruments financiers et/ou des crypto-monnaies implique des risques élevés, notamment le risque de perdre tout ou partie de votre investissement, et cela pourrait ne pas convenir à tous les investisseurs. Les prix des crypto-monnaies sont extrêmement volatils et peuvent être affectés par des facteurs externes tels que des événements financiers, réglementaires ou politiques. La négociation sur marge augmente les risques financiers.

Avant de décider de négocier des instruments financiers ou des crypto-monnaies, vous devez être pleinement informé des risques et des frais associés aux transactions sur les marchés financiers, examiner attentivement vos objectifs de placement, votre niveau d'expérience et votre tolérance pour le risque, et faire appel à des professionnels si nécessaire.

Fusion Media tient à vous rappeler que les données contenues sur ce site Web ne sont pas nécessairement en temps réel ni précises. Les données et les prix sur affichés sur le site Web ne sont pas nécessairement fournis par un marché ou une bourse, mais peuvent être fournis par des teneurs de marché. Par conséquent, les prix peuvent ne pas être exacts et peuvent différer des prix réels sur un marché donné, ce qui signifie que les prix sont indicatifs et non appropriés à des fins de trading. Fusion Media et les fournisseurs de données contenues sur ce site Web ne sauraient être tenus responsables des pertes ou des dommages résultant de vos transactions ou de votre confiance dans les informations contenues sur ce site.

Il est interdit d'utiliser, de stocker, de reproduire, d'afficher, de modifier, de transmettre ou de distribuer les données de ce site Web sans l'autorisation écrite préalable de Fusion Media et/ou du fournisseur de données. Tous les droits de propriété intellectuelle sont réservés par les fournisseurs et/ou la plateforme d’échange fournissant les données contenues sur ce site.

Fusion Media peut être rémunéré par les annonceurs qui apparaissent sur le site Web, en fonction de votre interaction avec les annonces ou les annonceurs.