La Fed devrait confirmer la pause dans la hausse des taux ce mercredi - Qu'en sera-t-il de novembre ?

Investing.com | 20/09/2023 01:52

- Tous les regards sont tournés vers la Fed à la veille d'une décision sur les taux d'intérêt clés

- Les marchés s'attendent à une pause de la part de la banque centrale

- Alors que les perspectives pour le mois de novembre restent incertaines, les investisseurs s'interrogent sur l'arrivée du point d'inflexion tant attendu.

La semaine dernière, j'ai évoqué une divergence notable dans les données sur l'inflation, avec une hausse de l'indice global IPC et une baisse de l'Indice des prix à la consommation (IPC) de base. Cette divergence s'est produite parallèlement à une augmentation taux de 25 points de base de la part de la BCE.

Cependant, le point central de cette semaine sera sans aucun doute la Réserve fédérale, qui doit prendre une décision cruciale concernant les taux d'intérêt aujourd'hui.

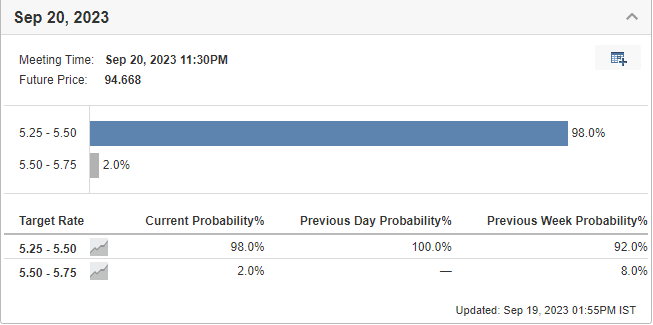

Les attentes du marché penchent désormais fortement en faveur d'une pause dans les hausses de taux, le baromètre des taux Investing.com indiquant une probabilité de près de 100 % (contre 92 % la semaine précédente).

Source : Investing.com

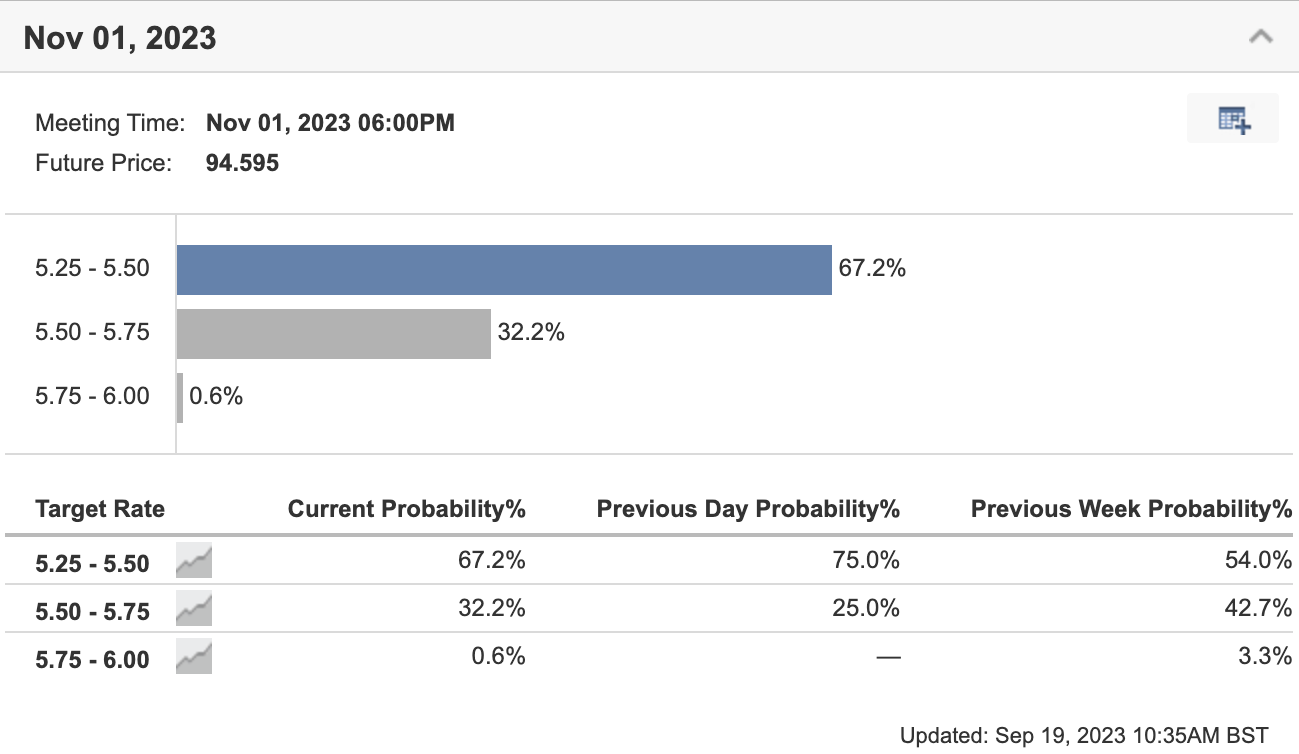

Les perspectives pour la décision de novembre, cependant, semblent plus compliquées, le marché évaluant actuellement à 32 % la probabilité d'une dernière hausse des taux d'ici là.

Source : Investing.com

Face à l'incertitude croissante qui se profile à l'horizon, de nombreux investisseurs se demandent s'ils doivent adapter leurs stratégies pour le reste de l'année. Cependant, l'histoire a toujours montré que faire des prédictions basées sur des événements quotidiens et fonder des investissements sur ces prédictions peut être une grave erreur.

Théoriquement, le point d'inflexion tant attendu aurait déjà dû se produire entre février et mars, mais nous sommes toujours dans l'incertitude la plus totale.

Quand arrivera-t-il enfin ?

Historiquement, la pause entre la fin d'un cycle de hausse des taux et le début d'une baisse des taux a duré, en moyenne, environ 5 mois.

Cela suggère que si l'inflation montre des signes de ralentissement et que la Fed n'est plus obligée de relever les taux, nous pourrions commencer à assister à un certain assouplissement au premier trimestre 2024, étant entendu qu'il s'agit d'un scénario conditionnel.

Entre-temps, l'économie américaine, en particulier le marché du travail, reste résiliente et solide, ce qui offre à la Fed une plus grande flexibilité que ses homologues européens, qui commencent à voir des signes de détresse économique dans leurs données.

Source : Nautilus

L'histoire montre que le mois de septembre s'est avéré difficile pour le S&P 500, peut-être le plus difficile en termes de saisonnalité, avec plus de périodes négatives que de périodes positives (67 contre 56).

Cependant, s'il y a une chose que nous avons apprise en un an et demi, c'est que la Fed ne semble pas se soucier beaucoup des marchés, et je ne crois pas qu'elle nous laissera jamais savoir quand elle aura vraiment l'intention d'arrêter de relever les taux d'intérêt.

***

Avertissement : cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Pour rappel, tout type d'actif est évalué à partir de multiples points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur. L'auteur ne possède pas les titres mentionnés dans l'analyse."

Négocier des instruments financiers et/ou des crypto-monnaies implique des risques élevés, notamment le risque de perdre tout ou partie de votre investissement, et cela pourrait ne pas convenir à tous les investisseurs. Les prix des crypto-monnaies sont extrêmement volatils et peuvent être affectés par des facteurs externes tels que des événements financiers, réglementaires ou politiques. La négociation sur marge augmente les risques financiers.

Avant de décider de négocier des instruments financiers ou des crypto-monnaies, vous devez être pleinement informé des risques et des frais associés aux transactions sur les marchés financiers, examiner attentivement vos objectifs de placement, votre niveau d'expérience et votre tolérance pour le risque, et faire appel à des professionnels si nécessaire.

Fusion Media tient à vous rappeler que les données contenues sur ce site Web ne sont pas nécessairement en temps réel ni précises. Les données et les prix sur affichés sur le site Web ne sont pas nécessairement fournis par un marché ou une bourse, mais peuvent être fournis par des teneurs de marché. Par conséquent, les prix peuvent ne pas être exacts et peuvent différer des prix réels sur un marché donné, ce qui signifie que les prix sont indicatifs et non appropriés à des fins de trading. Fusion Media et les fournisseurs de données contenues sur ce site Web ne sauraient être tenus responsables des pertes ou des dommages résultant de vos transactions ou de votre confiance dans les informations contenues sur ce site.

Il est interdit d'utiliser, de stocker, de reproduire, d'afficher, de modifier, de transmettre ou de distribuer les données de ce site Web sans l'autorisation écrite préalable de Fusion Media et/ou du fournisseur de données. Tous les droits de propriété intellectuelle sont réservés par les fournisseurs et/ou la plateforme d’échange fournissant les données contenues sur ce site.

Fusion Media peut être rémunéré par les annonceurs qui apparaissent sur le site Web, en fonction de votre interaction avec les annonces ou les annonceurs.